Do kuriozalnej sytuacji doszło na polskim rynku kapitałowym. Fundusz hedgingowy AHL Partners poinformował, że ujawnione w rejestrze krótkiej sprzedaży KNF jego pozycje krótkie na spółkach z WIG20 zostały zgłoszone w wyniku pomyłki. Nadzorca skomentował sprawę i poinformował o możliwych karach.

“Spółka AHL Partners LLP zidentyfikowała, że jej zgłoszenia pozycji krótkich netto do Komisji Nadzoru Finansowego, opublikowane w okresie od 16 września 2024 r. do 28 października 2024 r., zostały dokonane omyłkowo"- napisał w oświadczeniu londyński fundusz AHL Partners LLP.

"Do pomyłki doszło z przyczyn technicznych, a żadna z tych pozycji nie przekroczyła stosownego progu, powodującego obowiązek zgłoszenia. Stosowne zawiadomienia korygujące zostały już przekazane do Komisji Nadzoru Finansowego" – napisał w oświadczeniu AHL Partners LLP.

ReklamaZobacz takżeSzukasz lepszego konta dla siebie? Wypełnij formularz – oddzwonimy!

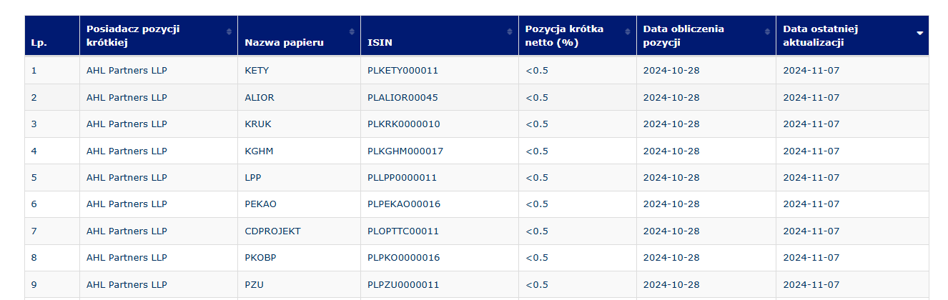

Jak informowaliśmy pod koniec października, z rejestru krótkiej sprzedaży KNF wynikało, że AHL Partners LLP posiadał krótkie pozycje na dziewięciu spółkach z WIG20. Było to nawet 28 proc. wszystkich oficjalnych krótkich pozycji w rejestrze. Kapitał potrzebny do ich zamknięcia, podliczyliśmy nawet na ponad 1,3 mld zł.

Kolejne aktualizacje rejestru, jak się okazało, na podstawie błędnych zgłoszeń pokazywały, że AHL najpierw we wrześniu zaczął shortować akcje Grupy Kęty, następnie 9 października ujawnił się z pozycją na akcjach Kruka. 24 października okazało się, że dołożył akcje CD Projektu (pozycja o wielkości 0,5 proc.), a 25 października kolejna aktualizacja pokazała, że pozycje krótkie ma także na KGHM-ie (0,51 proc.), Pekao (0,5 proc.), Aliorze (0,51 proc.) i LPP (0,51 proc.). W poniedziałek 28 października do tego grona dołączyły PZU (0,55 proc.) i PKO (0,52 proc.), a zwiększone zostały też pozycje na Kruku (0,73 proc.) i Grupie Kęty (0,85 proc.).

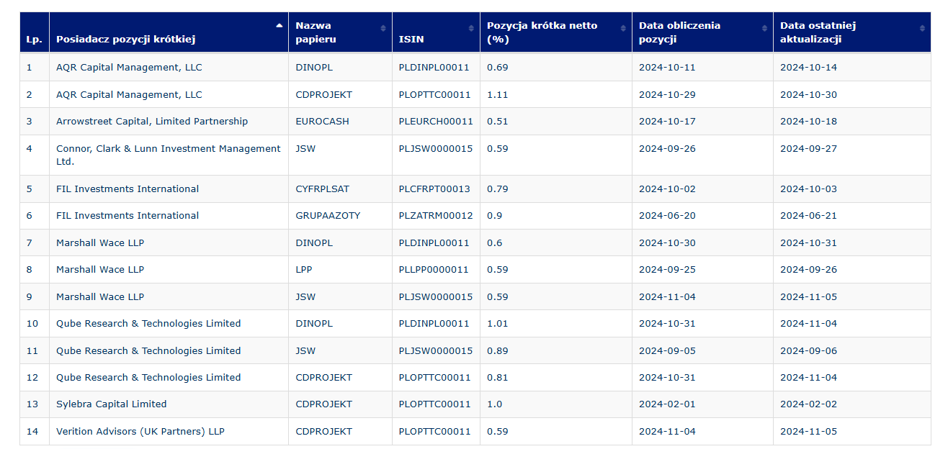

Po wspomnianym komunikacie, o pomyłce, obecnie w rejestrze KNF dotyczącym obecnych oficjalnych krótkich pozycji, nie ma już AHL Partners. Oznacza to prawdopodobnie, że wszystkie pozycje o wielkości 0,5 proc. akcji netto lub większe nie miały miejsca. Tak przynajmniej wynika z informacji funduszu. Na dzień 7 listopada w rzeczonym rejestrze było 14 pozycji, dotyczących 7 spółek, ujawnionych przez 8 funduszy.

REJESTR KRÓTKICH POZYCJI KNF (KNF, stan na 07.11.2024 r. godz. 15.00)

REJESTR KRÓTKICH POZYCJI KNF dot. AHL PARTNERS (HISTORYCZNE), stan na 07.11.2024 r. ()

Z drugiej strony rejester historycznych krótkich pozycji KNF pokazuje poprzednie pozycje AHL i odnotowuje ich zejście poniżej progu w dniu 28 paźdzernika br. Poprosiliśmy o komentarz w tej sprawie KNF. Jak tylko otrzymamy odpowiedź na nasze pytania opublikujemy je w formie aktualizacji.

KNF komentuje sytuację z AHL Partners

W odpowiedzi na pytania redakcji Bankier.pl dotyczące m.in. możliwości weryfikacji zgłoszenia pozycji krótkich, np. umów pożyczki akcji, potwierdzenia stanu faktycznego u drugiej strony transakcji pożyczki etc., istniejących kar za podawanie nieprawdziwych wiadomości w zgłoszeniu do KNF, rzecznik Komisji Jacek Barszczewski odpowiedział co następuje. Publikujemy pełną treść przysłanego komentarza.

Komentarz KNF

Urząd KNF nie ma praktycznej możliwości weryfikowania danych przekazywanych do Rejestru krótkiej sprzedaży, między innymi dlatego, że znaczna część zgłaszanych pozycji nie wynika bezpośrednio z transakcji zawieranych na rynkach regulowanych, tylko z transakcji zawieranych na OTC (Over The Counter Market), czyli na rynku, na którym transakcje zawierane są bezpośrednio między dwoma podmiotami poza rynkiem regulowanym. W przypadku AHL Partners LLP transakcja dotyczyła swapów na kontrakty terminowe na WIG20.

Funkcjonowanie Rejestru krótkiej sprzedaży regulują przepisy, które są jednolite w całej Unii Europejskiej, nie jest to zatem narzędzie specyficzne jedynie dla polskiego rynku. W przeszłości zdarzały się już przypadki błędnego raportowania krótkich pozycji.

KNF może nałożyć sankcje z art. 171a ust. 2 ustawy o obrocie "na każdego, kto nie wykonuje lub nienależycie wykonuje inne niż wymienione w ust. 1 obowiązki określone w rozporządzeniu 236/2012 lub obowiązki określone w rozporządzeniu delegowanym Komisji (UE) nr 918/2012 z dnia 5 lipca 2012 r. uzupełniającym rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 236/2012 r. w sprawie krótkiej sprzedaży i wybranych aspektów dotyczących swapów ryzyka kredytowego w odniesieniu do definicji, obliczania pozycji krótkich netto, pokrytych swapów ryzyka kredytowego z tytułu długu państwowego, progów powodujących obowiązek zgłoszenia, progów płynności w odniesieniu do zawieszenia ograniczeń, znacznych spadków wartości instrumentów finansowych i wystąpienia niekorzystnych zdarzeń". Komisja może, w drodze decyzji, nałożyć karę pieniężną do wysokości 500 000 zł.

Sprawa wydaje się o tyle kuriozalana, że dotyczy funduszu będącego częścia największego publicznie notowanej firmy hedgingowej na świecie, która według stanu na koniec września pod zarządzaniem miała aktywa (AUM) o wartości 174,9 mld dolarów. W poprzednim artykule pisaliśmy o potężnym zapleczu składającym się z ponad 670 analityków i specjalnym oprogramowaniu, pozwalajacym angażować zasoby analityczne całej Grupy Man, w skład którego wchodzi AHL Partners.

Jak jednak czytamy technika zawiodła i doprowadziła do sytuacji, w której na polskim rynku kapitałowym szerokim echem odbił się niespotykany dotąd zakład przeciwko WIG20, który okazał się niepradziwy, a przynajmniej nie w takiej skali jakiej sądziliśmy, wszak napisano o tym, że "żadna z tych pozycji nie przekroczyła stosownego progu, powodującego obowiązek zgłoszenia".

Słowem komentarza, można napisać, że informacja o błędnym raportowaniu przez około półtora miesiąca pojawiła się akurat w momencie, kiedy WIG20 mocno odbija na fali entuzajmu po wygranej Donalda Trumpa w wyborach prezydenckich.

Zarządzający funduszami grającymi na spadki, mają obecnie problem z pozycjonowaniem się pod przyszłe scenariusze, choć jak pisałem w artykule "Ogromny zakład przeciw WIG20?" nie znamy całej strategii inwestycyjnej, jaka stoi za ujawnioną w rejestrze wielkością pożyczonych akcji, tego czy innego funduszu. Blef natomiast jest elementem gry w pokera, gdzie w ten elegencki sposób nazywa się wprowadzanie innych graczy w błąd. Giełda to jednak nie poker, chyba.

Przypomnijmy, że do publicznej wiadomości są podawane pozycje od 0,5 proc. wyemitowanego kapitału podstawowego danej spółki. Stosowny próg powodujący obowiązek zgłoszenia wynosi jednak 0,1 proc. wyemitowanego kapitału podstawowego danej spółki oraz każde 0,1 proc. powyżej tej pierwszej wartości lub spadek poniżej tego progu.

Michał Kubicki