Hossa na warszawskiej giełdzie trwa już prawie półtora roku i właśnie osiągnęła pierwsze „kamienie milowe”. Nie musi to jednak oznaczać, że bessa czai się tuż za rogiem.

Od niemal pięciu miesięcy WIG sukcesywnie wyznacza kolejne rekordy wszech czasów. Ostatni z nich padł kilka dni temu, 9 kwietnia, i został wyznaczony na poziomie 85 274,91 punktów. Oznacza to wzrost o blisko 90% względem dna bessy z października 2022 roku. U początkujących inwestorów śrubowanie przez giełdowy indeks historycznych maksimów zwykle przynosi uśmiech. Ale starzy wyjadacze w takich momentach zwykle zadają sobie pytanie, czy aby już nie nadszedł czas na realizację zysków i odejście od giełdowego stolika.

Piąty rynek byka po Wielkim Kryzysie Finansowym

Jest to już piąta hossa na GPW po 2009 roku. Rozpoczęła się ona nieco „za wcześnie”, bo pod koniec października 2022 roku. Piszę „za wcześnie”, ponieważ rynek akcji o dobre pół roku wyprzedził cykliczne minimum cyklu koniunkturalnego w polskiej gospodarce. Hossa zaczęła się zatem wcześniej, niżby to wynikało z „prostej instrukcji obsługi GPW”.

Zobacz takżeChcesz inwestować? Nie powiemy Ci w co, ale powiemy jak! Pobierz Akademię Inwestowania II

Po roku 1995 nasza giełda doświadczyła ośmiu rynków byka. Najkrótszy z nich trwał 13,2 miesięcy, a najdłuższy aż 56,8 miesięcy. Ale średnia wychodzi 26 miesięcy i w pobliżu tej wartości (+/- trzy m-ce) znalazła się długość połowy giełdowych hoss z poprzedniego ćwierćwiecza. Nanosząc ten wzorzec na obecną sytuację (z dołkiem bessy w październiku 2022 r.), otrzymujemy przewidywany koniec obecnej hossy gdzieś w drugim półroczu 2024 roku. I raczej bliżej końca niż początku czwartego kwartału.

O ile dołek bessy (a przynajmniej jego okolice) można mniej więcej rozpoznać po kilku standardowych objawach społeczno-gospodarczych (recesja, osłabienie złotego, fatalne nastroje inwestorów, niskie wyceny, etc.), to z identyfikacją szczyty hossy jest znacznie trudniej. Raz dlatego, że rynki byka są średnio znacznie dłuższe niż rynki niedźwiedzia. A dwa dlatego, że w szczycie hossy inwestorzy potrafią przez bardzo długi czas podejmować decyzje w kompletnym oderwaniu od tzw. fundamentów.

Te ostatnie wciąż wyglądają nieźle. Po pierwsze, mamy rozpędzający się (i to z bardzo niskich poziomów) wzrost PKB. Roczna dynamika tego wskaźnika rzędu 1-2% (jak to ma miejsce obecnie) zwykle koegzystowała z początkiem hossy, ale nigdy z jej końcem. To samo zjawisko widzimy w przypadku produkcji przemysłowej, która dopiero zaczyna wychodzić nad kreskę. Mamy zatem do czynienia z początkową fazą ożywienia gospodarczego w Polsce, co jest okresem sprzyjającym hossie na krajowym rynku akcji.

Jak zauważył Tomasz Hońdo z Quercus TFI, wzrostom WIG-u nadal sprzyja rosnący indeks wskaźników wyprzedzających OECD. Co prawda organizacja ta zaprzestała publikowania CLI dla Polski, ale rosnący globalny indeks wyprzedzający koniunkturę historycznie towarzyszył hossie na GPW. Dopiero odwrócenie jego trendu na spadkowy zapowiadało przecenę na warszawskim parkiecie.

Po drugie, wyceny na GPW wciąż nie należą do specjalnie wyśrubowanych. Wskaźnik c/z dla WIG-u dotarł do poziomu 12,5, startując z niespełna 8 we wrześniu 2022 roku. Poprzednie hossy na warszawskim parkiecie kończyły się, gdy wigowski c/z znajdował się w strefie 15-25. Do takich wartości jeszcze sporo nam brakuje. Odnotujmy przy tym, że stosunkowo wysoko (tj. powyżej 1,5) znalazł się wskaźnik ceny do wartości księgowej (c/wk) dla najszerszego indeksu polskich akcji.

To jeszcze nie koniec tej hossy?

Z drugiej strony warto mieć świadomość, że obecna hossa jest już mocno dojrzała i inwestowanie w tej fazie rynku byka jest bardziej ryzykowne, niż było choćby rok temu. Potencjalny „upside” wynikający z historycznych analogii także się powoli wyczerpuje. Jak odnotowaliśmy w styczniu, podczas poprzednich trzech hoss WIG rósł średnio o 14% po ustanowieniu nowego maksimum. W tym rozdaniu implikowałoby to szczyt hossy na poziomie ok. 85 600 punktów. Ta wartość właśnie została osiągnięta. Oczywiście giełda to nie apteka i biorąc pod uwagę wszystkie poprzednie przypadki, otrzymujemy potencjalny zasięg ruchu wzrostowego w zakresie 82 800 – 88 700 punktów.

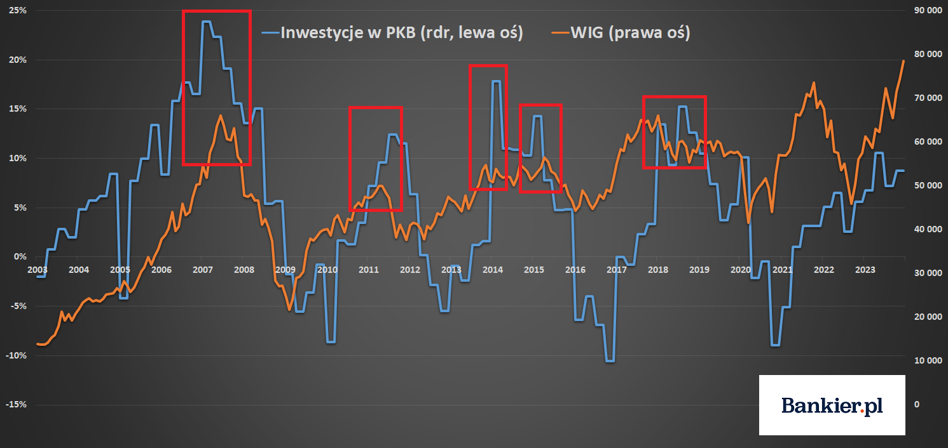

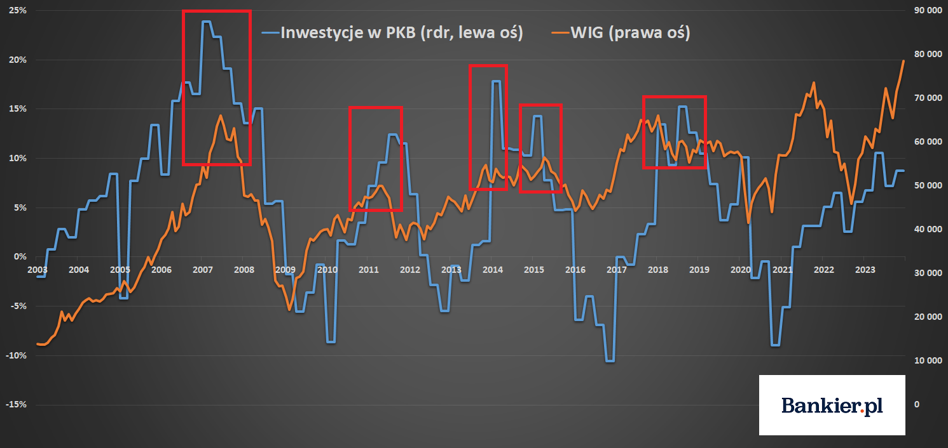

Bankier.pl na podstawie danych GUS

Sygnału sprzedaży nie dała też dynamika inwestycji. Przypomnę tylko, że w grudniu 2021 roku cykliczność rocznej dynamiki „nakładów brutto na środki trwałe” w ramach polskiego PKB była jednym z pięciu czynników sygnalizujących szczyt hossy na GPW. Ustaliliśmy wtedy, że przez ostatnie 10 lat cykliczny szczyt dynamiki inwestycji w PKB leżał na wysokości 10-13% rdr i że takiej sytuacji towarzyszyły także lokalne maksima WIG-u. Według danych za IV kwartał 2023 roku dynamika inwestycji wyniosła 8,7%. Potrzebujemy zatem zobaczyć wyraźnie wyższe odczyty w kolejnych kwartałach, aby na bazie tego wskaźnika otrzymać ostrzeżenie przed bessą na GPW.

Przeczytaj także

Czy minęliśmy szczyt hossy? Ten „wskaźnik” sugeruje, że niekoniecznie

Na koniec dodałbym jeszcze czynnik natury psychologiczno-anegdotycznej. Zwykle szczyt hossy jest wtedy, gdy na giełdę masowo napływa kapitał od tzw. ulicy, czyli niezbyt profesjonalnych inwestorów o raczej krótkim giełdowym stażu. W tym cyklu czegoś takiego jeszcze nie doświadczyliśmy. Napływy do krajowych funduszy akcji, pomimo trwającej hossy, są śladowe w stosunku do strumienia pieniędzy, jaki płynie do funduszy dłużnych – wynika z danych serwisu analizy.pl. Nie spotkałem się też ostatnimi czasy z nachalnymi reklamami akcyjnych produktów branży TFI. Nie słychać także medialnego „hajpu” na giełdę. Raczej wręcz przeciwnie – w gazie wciąż są przede wszystkim nieruchomości, obligacje i w mniejszym stopniu także lokaty. O akcjach, póki co jest cicho.

Warto też mieć świadomość, że poruszamy się w tu w świecie historycznych analogii i niezbyt rygorystycznych spekulacji. Aktywne inwestowanie na rynku akcji przypomina nawigowanie statkiem bez mapy i w gęstej mgle. Czasami udaje się dopłynąć do portu. Ale nie zawsze. Tak samo jest na giełdzie. Możemy mieć po swojej stronie całą stertę wskaźników i historycznych analogii, a rynek i tak może z nas zakpić.