Wydawałoby się, że nie ma nic bardziej oczywistego niż „cena złota”. Jednakże w rzeczywistości sprawa nie jest aż tak prosta, jakby się mogło zdawać.

Gdy w wyszukiwarce Google wpiszemy frazę „ile kosztuje złoto”, otrzymamy dwa rodzaje odpowiedzi. Po pominięciu linków sponsorowanych zobaczymy albo witryny dilerów złota, albo portale o tematyce finansowej. Oba źródła podadzą zupełnie inne ceny. A to dlatego, że tak naprawdę są to dwa zupełnie inne rynki.

O ile bowiem w sensie ekonomicznym zasadne jest pisanie o „rynku złota” jako takim, to w praktyce istnieją zupełnie różne segmenty tego rynku. Nas, inwestorów, bezpośrednio dotyczy liczba złotych sztabek i monet bulionowych dostępnych u polskich i europejskich dilerów. Tutaj każdy sprzedawca będzie miał swoją cenę, w zależności od aktualnego asortymentu oraz własnej polityki sprzedażowej (tj. żądanej marży). Oczywiście we wszelakich mennicach uncja złota będzie kosztowała o kilka procent więcej, niż by to wynikało z notowań giełdowych (o tych będzie później). Tak samo jak benzyna na stacji paliw będzie droższa niż w rafinerii. Tutaj w ramach marży dilerskiej płacimy za koszty bicia, transportu, ubezpieczenia oraz funkcjonowania sklepu i jego zarobek. Stąd też jednouncjowa sztabka będzie zazwyczaj o kilka procent droższa od tego, co zobaczymy w serwisach informacyjnych.

Ile kosztuje złoto?

Co w ogóle podają media finansowe jako „cenę złota”? Tu z reguły są dwie możliwości. Jedne serwisy mogą publikować kwotowania kontraktu na różnicę kursową (CFD) dostarczanego przez jakiegoś brokera foreksowego (w końcu złoto to też waluta, a jej cena to po prostu kurs XAU/USD). Jednakże szanujący się portal o tematyce finansowo-ekonomicznej powinien podawać notowania kontraktów terminowych z nowojorskiej giełdy towarowej (Comex), która jest głównym centrum obrotu „złotem papierowym”.

I tu pojawia się kolejny istotny detal. Miażdżąca większość inwestycyjnego (lub jak kto woli: spekulacyjnego) obrotu złotem tak naprawdę nie dotyczy samego złota. Obraca się kontraktami na złoto, które w zdecydowanej większości (95% i więcej) rozliczane są tylko pieniężnie, bez dostawy fizycznego metalu.

Owszem, te w razie czego jest dostępne w skarbcach nowojorskiej giełdy, gdyby jakiś inwestor zażyczyłby sobie fizycznego rozliczenia transakcji. Tyle że wtedy musi wyłożyć na stół równowartość stu uncji złota, bo taka jest specyfikacja kontraktu. Tajemnicą Poliszynela jest też fakt, że złota faktycznie dostępnego w giełdowych skarbcach jest znacznie mniej, niż wynosi wolumen obrotu „papierowym” złotem. Teoretycznie może się więc przydarzyć taka sytuacja, że gdy jakiś duży inwestor (lub grupa inwestorów) zażąda fizycznego rozliczenia nowojorskich kontraktów, to nie dla wszystkich starczy kruszcu. W takim wypadku notowania kontraktów zapewne znacząco by spadły (może nawet do zera), a fizyczne złoto byłoby dostępne tylko po astronomicznych cenach.

Kontrakt kontraktowi nierówny

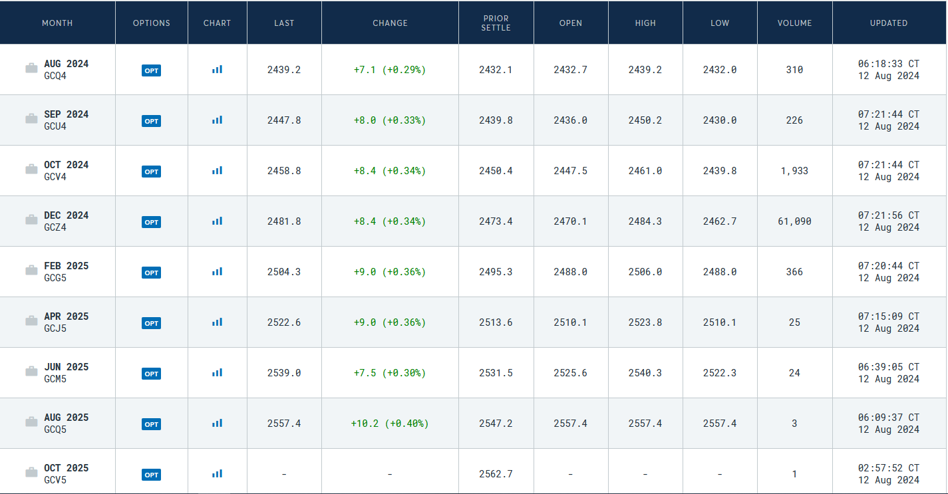

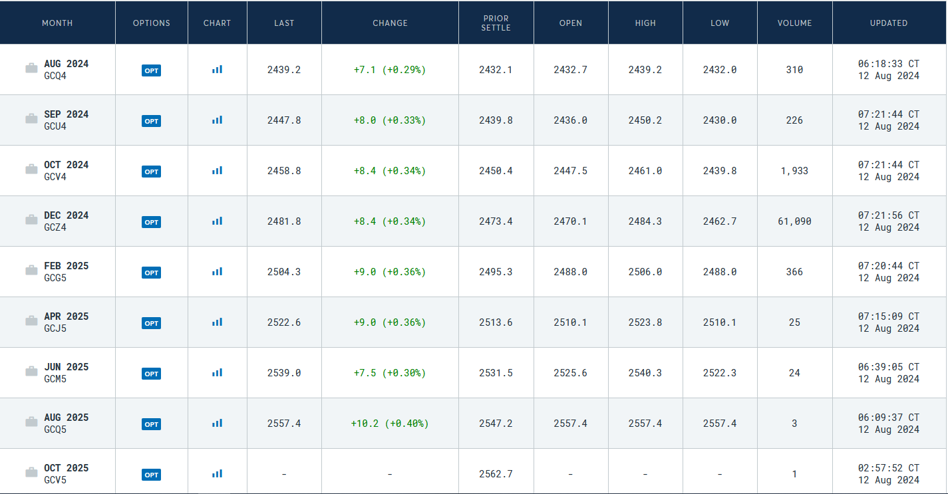

To jednak skrajna ewentualność. Przyjęło się, że za „cenę złota” na rynku finansowym rozumie się notowania nowojorskich kontraktów terminowych. Tylko których kontraktów? Na Comeksie w równoczesnym obrocie jest ok. 20 serii futures na złoto. Rzecz jasna handel skupia się zwykle tylko na jednej serii, na której otwarta jest największa liczba pozycji. To tzw. najaktywniejszy kontrakt. Na portalu Bankier.pl notowania takiego najaktywniejszego kontraktu są podawane jako „kurs złota”.

CME

Ale wiele innych serwisów podaje notowania „najbliższego kontraktu”, czyli futures o najbliższym terminie wygaśnięcia. Aktualnie (5.08.2024) takim kontraktem jest seria sierpniowa, na której obrót prawie nie istnieje. Ponad 98% transakcji zachodzi na kontrakcie najaktywniejszym, jakim w momencie pisania tego artykułu był kontrakt wygasający w grudniu 2024 roku. Istotne przy tym jest to, że w zależności od serii kontraktów możemy zobaczyć zupełnie inne ceny. I tak przykładowo seria wrześniowa notowane jest po kursie 2418,40 USD za uncję, podczas gdy grudniowa „chodzi” po 2448,90 USD/oz. Różnica jest zatem niebagatelna i wynosi 30,50 USD na uncji.

Ta różnica nosi nazwę contango. Tak nazywana jest sytuacja, gdy kontrakt futures notowany jest wyżej od ceny spot – czyli instrument na rynku kasowym (tj. z dostawą natychmiastową, zwykle znaczy to pojutrze). Contango dotyczy też sytuacji, gdy później zapadające serie kontraktów notowane są wyżej od serii wygasających wcześniej. Obecne contango na rynku złota jest dość duże. Sytuacja odwrotna – tj. ceny kolejnych serii kontraktów byłyby coraz niższe – nazywa się backwardation i na rynku złota raczej się nie zdarza. Jego wystąpienie mogłoby świadczyć o obawach przed dostępnością fizycznego złota w krótkim terminie. Natomiast contango jest stanem naturalnym i wynika m.in. z kosztów finansowania i przechowywania kruszcu.

Inne ceny złota

Drugim popularnym (zwłaszcza kiedyś) źródłem cen złota jest Londyńskie Stowarzyszenie Rynku Kruszców (London Bullion Market Association). LBMA dwa razy dziennie podaje fixing cen złota i srebra w dolarze amerykańskim, euro i funcie brytyjskim. Po tych cenach złoto za dolary wymieniają kopalnie i duże instytucje finansowe. Nie jest to więc rynek dostępny dla inwestora indywidualnego, ale stanowi wiarygodny punkt odniesienia dla dziennej wyceny złota oraz cen podawanych przez dilerów.

W przypadku polskiego rynku dodatkowym utrudnieniem jest konieczność przeliczenia „giełdowych” notowań złota na złotego. Tutaj też istnieją dwa podejścia. Jeśli chcemy podawać kurs złota w PLN „na żywo”, to zwykle posiłkujemy się notowaniami kontraktów terminowych oraz bieżącego kursu EUR/PLN z rynku międzybankowego. Drugą możliwością jest podawanie cen raz dziennie w oparciu o poranny fixing LBMA oraz publikowany około południa kurs średni dolara w Narodowym Banku Polskim. Ta druga cena będzie bardziej „urzędowa”, ale będzie tylko jedna dziennie, podczas gdy notowania na rynku zmieniają się w każdej chwili i mogą się istotnie różnić w ciągu jednego dnia.

Waga a marża

Wróćmy jednak do rynku detalicznego, czyli fizycznego złota nabywanego przez inwestorów dysponujących portfelem liczonym maksymalnie w pojedynczych milionach złotych. Tutaj cena za gram będzie mocno zależała od tego, co kupujemy. Generalne zasada jest taka, że im niższa masa, tym wyższa marża. To znaczy, że za sztabkę jednogramową zapłacimy znacznie więcej, niż wynosi cena grama złota na rynku giełdowym. Także w przypadku sztabek 2g, 5g czy 10 g marża dilerska może być stosunkowo wysoka.

Przyjęło się uważać, że prawdziwe zakupy inwestycyjne zaczynają się od jednej uncji. W przypadku takich monet/sztabek konkurencja w mennicach jest największa i to one najczęściej są nabywane przez inwestorów indywidualnych. Dopiero gdy ktoś dysponuje naprawdę grubym (a może lepiej napisać: ciężkim) portfelem, to może sięgnąć bo większe „nominały”. Tutaj w grze pozostają już tylko sztabki o masie 50 g, 100 g, 250 g, 500 g i „kilobary”. Te ostatnie to w tym momencie wydatek przeszło 300 tysięcy złotych. W ten sposób równowartość kawalerki zmieści się na dłoni. No i w razie czego znacznie łatwiej niż mieszkanie wywieźć ją z kraju.