Federalny Komitet Otwartego Rynku zadecydował o ponownym, kolejnym obniżeniu poziomu stóp procentowych. Taki rozwój wypadków był w pełni wyczekiwany przez uczestników rynku. Co więcej, System Rezerwy Federalnej zakomunikował zamiar zakończenia „kwotowego kurczenia się” polityki monetarnej.

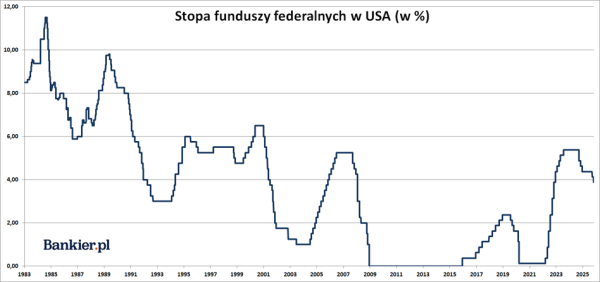

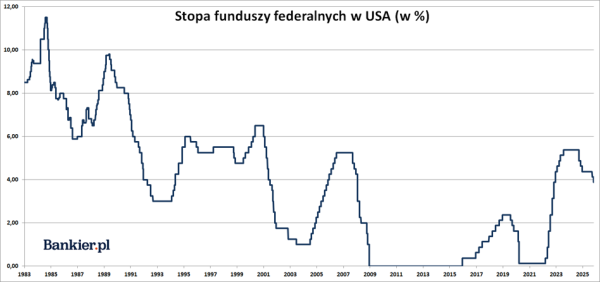

Zakres stopy funduszy federalnych został zredukowany o 25 punktów bazowych, do 3,75-4,00%– zakomunikował w oświadczeniu Federalny Komitet Otwartego Rynku (FOMC). Jest to druga z rzędu redukcja stóp w banku centralnym Stanów Zjednoczonych. Taka decyzja była powszechnie spodziewana przez inwestorów i ekonomistów – rynek terminowy szacował jej prawdopodobieństwo na 98%.

Rezerwa Federalna

Mamy zatem kontynuację odnowionego we wrześniu cyklu redukcji stóp procentowych w Rezerwie Federalnej. W ubiegłym miesiącu FOMC ustąpił pod presją prezydenta Trumpa i zadecydował o 25-punktowej redukcji kosztów kredytu. Warto przy tym zaznaczyć, że październikowa decyzja także nie zapadła jednogłośnie. Podobnie jak we wrześniu, również i tym razem świeżo mianowany przez prezydenta Trumpa członek Rady Gubernatorów Stephen I. Miran ponownie obstawał za 50-punktowym cięciem.

Cięcia po dłuższej przerwie

Przed wrześniem Fed utrzymywał przedział stopy funduszy federalnych na niezmienionym poziomie przez dziewięć następujących po sobie miesięcy. Jeszcze w lipcu FOMC zdecydował o utrzymaniu przedziału stopy funduszy federalnych na niezmienionym poziomie, choć za obniżką optowało aż dwóch członków zarządu Rezerwy Federalnej. Obaj zresztą zostali powołani przez prezydenta Trumpa. Była to pierwsza tego typu sytuacja od 1993 roku.

Także w czerwcu FOMC postanowił nie zmieniać stóp procentowych i wtedy również nie zaskoczyło to rynków finansowych. Przerwa w rozpoczętym we wrześniu 2024 roku cyklu obniżek stóp procentowych trwała od grudnia. Kierownictwo Rezerwy Federalnej nie decydowało się na redukcje kosztów kredytu pomimo silnej – i często niezbyt grzecznej – presji ze strony prezydenta Donalda Trumpa, który wolałby widzieć niższe stopy pozwalające zmniejszyć koszty obsługi monstrualnego długu publicznego USA.

– Niepewność względem perspektyw dla warunków gospodarczych pozostaje zawyżona. Komitet jest wrażliwy na zagrożenia dla obu stron swojego podwójnego mandatu i uważa, że wzrosło ryzyko pogorszenia się sytuacji na rynku pracy– czytamy w październikowym komunikacie Federalnego Komitetu Otwartego Rynku. Ta sama fraza została zastosowana także we wrześniu.

Rynek terminowy na ponad 85% wycenia również 25-punktową redukcję stopy funduszy federalnych podczas grudniowego posiedzenia FOMC. Dodatkowo inwestorzy liczą na kolejne redukcje w roku 2026. Łącznie na przyszły rok szacowana jest obniżka o 50-75 pb.

Fed kończy z QT

Potwierdziły się także wcześniejsze rynkowe spekulacje, że na październikowym posiedzeniu FOMC zostanie podjęta decyzja o zakończeniu tzw. kwotowego zacieśniania (QT) polityki pieniężnej. Z początkiem grudnia Rezerwa Federalna zakończy proces redukowania swojej sumy bilansowej. Będzie to oznaczać, że będzie rolować cały zapadający w danym miesiącu portfel posiadanych przez siebie obligacji skarbowych i hipotecznych.

Warto przy tym pamiętać, że decyzja o ograniczeniu QT została podjęta jeszcze w marcu. Wtedy Fed zredukował tempo redukcji swojej sumy bilansowej z 60 mld do 40 mld USD miesięcznie.

– Komitet jest silnie zdeterminowany, aby wspierać mandat pełnego zatrudnienia oraz sprowadzić inflację z powrotem do 2-procentowego celu – przypomniano we wrześniowym komunikacie Federalnego Komitetu Otwartego Rynku. To prawdopodobnie na wypadek tego, gdyby ktoś miał wątpliwości względem tego, czy zasadnym jest obniżać stopy procentowe przy inflacji CPI wynoszącej 3% i 2-procentowym celu inflacyjnym (nie) realizowanym „w średnim terminie”.

Następne – i jednocześnie ostatnie w tym roku – posiedzenie Federalnego Komitetu Otwartego Rynku zaplanowane jest na 9-10 grudnia. Rynek spodziewa się po nim 25-punktowego cięcia stóp procentowych.

Fed sugeruje, że powodem obniżki było spowolnienie na rynku pracy i lekki wzrost bezrobocia

W wydanym oświadczeniu, komitet należący do amerykańskiego banku centralnego zasugerował, że powodem obniżki było spowolnienie na rynku pracy i lekki wzrost bezrobocia. Zaznaczył jednak, że inflacja wzrosła w porównaniu do pierwszej połowy roku i pozostaje na podwyższonym poziomie (3 proc.) wobec celu Fed wynoszącego 2 proc.„Niepewność co do perspektyw gospodarczych pozostaje podwyższona” – napisano w komunikacie FOMC. Decyzja nie zapadła jednomyślnie; przeciwko zagłosował najnowszy jej członek, dotychczasowy doradca prezydenta Donalda Trumpa – Stephen Miran, który opowiadał się za obniżką stóp o 0,5 p.p. Inny głos przeciwko oddał prezes Banku Rezerwy Federalnej w Kansas City Jeffrey Schmid, który chciał pozostawienia stóp na dotychczasowym poziomie.

Środowa decyzja była zgodna z powszechnymi oczekiwaniami obserwatorów, jednak podczas konferencji prasowej prezes Fed Jerome Powell przestrzegł, by – wbrew obiegowej opinii – nie zakładać z góry, że bank ponownie obniży stopy podczas następnego spotkania w grudniu.

– To nie jest przesądzone, wręcz przeciwnie – powiedział Powell, wskazując na możliwe ryzyka dla obydwu celów Fed – niskiej inflacji i niskiego bezrobocia.

Powell zaznaczył, że podczas spotkania członkowie komitetu prowadzili ożywioną dyskusję na temat tego, jaką decyzję podjąć w grudniu. Zauważył przy tym, że prognozy gospodarcze się poprawiły, a na rynku pracy widać jedynie stopniowe i niespieszne spowolnienie. Powell sugerował też, że gdyby nie nakładane przez Donalda Trumpa cła, poziom inflacji byłby już bliski pożądanemu celowi 2 proc.

Mimo że trwający paraliż budżetowy w USA sprawił, że rządowe instytucje nie publikowały żadnych statystyk gospodarczych poza wskaźnikiem inflacji CPI (jego publikacja była jednak opóźniona), Powell zapewniał, że Rezerwa Federalna posiada dostęp do innych danych, w których widać byłoby znaczące zmiany w kursie gospodarki.

Decyzja o obniżeniu stóp procentowych zgodna jest z postulatami prezydenta Trumpa, który od dawna naciskał na Powella w tej kwestii. Mimo to, Trump kontynuował swoją krytykę pod adresem prezesa Fed podczas podróży do Azji.

– Mamy niekompetentnego szefa Fed (…) mamy złego człowieka w Fed, ale on odejdzie za kilka miesięcy, i będziemy mieli kogoś nowego – powiedział Trump podczas kolacji w Tokio z liderami świata biznesu. Kadencja Powella w roli prezesa kończy się w maju 2026 roku, a w grudniu br. Trump ma otrzymać krótką listę pięciu kandydatów, którzy mogą go zastąpić.

Kolejna obniżka stóp proc. w USA w grudniu nie jest przesądzona

Kolejna obniżka stóp proc. w USA w grudniu nie jest przesądzona – poinformował prezes Fedu Jerome Powell podczas środowej konferencji po posiedzeniu Rezerwy. Powell dodał, że Fed chce obniżkami stóp proc. wpłynąć na popyt na pracę.

"Wciąż mierzymy się z ryzykiem. Podczas dyskusji Komitetu na tym posiedzeniu pojawiły się bardzo zróżnicowane poglądy na temat sposobu postępowania w grudniu. Kolejna obniżka stopy referencyjnej na grudniowym posiedzeniu nie jest przesądzona. Wręcz przeciwnie. Polityka pieniężna nie znajduje się na z góry ustalonym kursie" – powiedział przewodniczący FOMC.

"W tej trudnej sytuacji nie ma wolnej od ryzyka drogi dla polityki monetarnej, gdy balansujemy między celami zatrudnienia a celami inflacyjnymi. Nasze ramy wymagają od nas zrównoważonego podejścia do promowania obu stron naszego podwójnego mandatu. W związku ze wzrostem ryzyka dla zatrudnienia w ostatnim miesiącu, równowaga ryzyka uległa zmianie. W związku z tym uznaliśmy za stosowne na tym spotkaniu podjęcie kolejnego kroku w kierunku bardziej neutralnego stanowiska w polityce monetarnej" – dodał.

Powell wskazywał, że Fed chce obniżkami stóp proc. wpłynąć na popyt na pracę.

"Myślę, że na rynek pracy wpływają dwa czynniki. Po pierwsze, spadająca aktywność zawodowa, co jest zjawiskiem acyklicznym, a po drugie, malejąca imigracja, duża zmiana w polityce, która rozpoczęła się w czasie poprzedniej administracji i teraz nabrała tempa. Ważną częścią tej historii jest strona podażowa. Dodatkowo, popyt na pracę spadł. Stopa bezrobocia spadła. Oznacza to, że popyt na pracowników spadł nieco bardziej niż podaż" – powiedział prezes Fedu.

"Myślimy, że powinniśmy zareagować, wspierając popyt naszymi stawkami. Zrobiliśmy to. Obniżyliśmy stopy, więc są luźniejsze. Nie powiedziałbym, że są teraz akomodacyjne, ale są znacząco mniej restrykcyjne niż wcześniej. To powinno pomóc, aby przynajmniej rynek pracy nie pogorszył się, ale sytuacja jest skomplikowana. Niektórzy twierdzą, że to kwestia podaży i tak naprawdę nie możemy na nią znacząco wpłynąć naszymi narzędziami, ale inni, tak jak ja, twierdzą, że popyt ma wpływ i powinniśmy wykorzystać nasze narzędzia, aby wesprzeć rynek pracy, gdy obserwujemy taką sytuację" – dodał.

Według Powella rynek pracy USA pozostaje stabilny.

"Nie uważamy, że osłabienie rynku pracy przyspiesza. Patrzymy czy wnioski o zasiłek dla bezrobotnych są nadal obsługiwane. Można spojrzeć na liczby. To samo dotyczy ofert pracy. Nie ma żadnych doniesień z ostatnich czterech tygodni. Jest stabilnie. Nie widać niczego, co wskazywałoby na to, że rynek pracy, czy jakakolwiek część gospodarki, ulega znacznemu pogorszeniu" – powiedział prezes Fedu.

"Jednak wspomniałem, duże firmy ogłaszają zwolnienia lub twierdzą, że nie będą musiały zatrudniać. (…) Jednak tworzenie miejsc pracy jest bardzo niskie, a wskaźnik znajdowania pracy przez osoby bezrobotne jest bardzo niski" – dodał.

W ocenie prezesa Fedu, możliwe, że wpływ ceł na inflację będzie trwały.

"Wyższe cła podnoszą ceny towarów, co prowadzi do wyższej ogólnej inflacji. Rozsądnym scenariuszem bazowym jest założenie, że wpływ ceł na inflację będzie krótkotrwały, a zmiana poziomu cen będzie jednorazowa" – powiedział Powell.

"Możliwe jest również, że skutki inflacyjne ceł będą bardziej trwałe, co stanowi ryzyko, które należy ocenić i którym należy zarządzać. Naszym obowiązkiem jest zapewnienie, aby jednorazowy wzrost poziomu cen nie przerodził się w trwały problem inflacyjny" – dodał.

Powell wskazywał, że Fed radzi sobie wobec braku danych gospodarczych od rządu w związku z shutdownem.

"Dostępne z sektora prywatnego dane wskazują, że zatrudnienie i inflacja nie zmieniły się znacząco od naszego posiedzenia we wrześniu. Warunki na rynku pracy zdają się stale osłabiać, a inflacja pozostaje nieco podwyższona" – powiedział prezes Fedu.

"Powiedziałbym, że nie będziemy w stanie dokładnie ocenić sytuacji wobec shutdownu, ale myślę, że gdyby w gospodarce nastąpiła jakaś znacząca lub istotna zmiana, to byśmy ją odczuli. Trudno więc powiedzieć, jak wpłynie to na grudzień. Do grudnia pozostało sześć tygodni, więc nie wiemy, co nas czeka. Jeśli poziom niepewności będzie bardzo wysoki, może to być argument przemawiający za ostrożnością w decyzjach. Jednak zobaczymy, jak to się rozwinie" – dodał.

Przewodniczący FOMC ocenił, że presja ze strony rynków pieniężnych uzasadnia wstrzymanie redukcji bilansu.

"Naszym długoterminowym planem było powstrzymanie odpływu środków z bilansu, gdy rezerwy są nieco powyżej poziomu, który uznajemy za stabilny. Pojawiły się wyraźne oznaki, że osiągnęliśmy ten standard. Na rynkach pieniężnych stopy repo wzrosły w stosunku do stóp administrowanych. Ponadto efektywna stopa funduszy inwestycyjnych zaczęła rosnąć w stosunku do oprocentowania rezerw. Takie zmiany były zgodne z naszymi oczekiwaniami wobec malejącej wielkości naszego bilansu i uzasadniały decyzję o powstrzymaniu odpływu środków" – powiedział prezes Fed.

"W ciągu trzech i pół roku, w trakcie których zmniejszaliśmy nasz bilans, nasze aktywa w papierach wartościowych zmniejszyły się o 2,2 biliona dolarów. W stosunku do nominalnego PKB spadły one z 35 proc. do około 21 proc. W grudniu wejdziemy w kolejną fazę naszego planu normalizacji, utrzymując przez pewien czas wielkość naszego bilansu na stabilnym poziomie, podczas gdy salda rezerw będą stopniowo spadać, ponieważ inne zobowiązania niebędące rezerwami, takie jak waluty, nadal rosną" – dodał.

Po posiedzeniu 28-29 października Fed obniżył stopy proc. w USA o 25 pb. do przedziału 3,75-4,00 proc. Fed podał, że wstrzyma redukcję sumy bilansowej od 1 grudnia.

Przeciwko decyzji głosowali: Stephen Miran, który opowiadał się za obniżką stóp proc. o 50 pb., a także Jeffrey R. Schmid, który wnosił o brak zmian stóp proc.

Analitycy ankietowani przez agencję Bloomberga oczekiwali, że stopy proc. pozostaną bez zmian. Podczas poprzedniego posiedzenia Fed obniżył stopy proc. o 25 pb. We wcześniejszym cyklu luzowania polityki monetarnej Fed obniżył stopy procentowe o 100 pb.

Kolejne posiedzenie Rezerwy zaplanowano na 9-10 grudnia. Po posiedzeniu zostaną zaprezentowane najnowsze kwartalne projekcje makro oraz wykres dot-plot.

Kurs dolara umacnia się wobec koszyka walut po decyzji Fedu o 0,15 proc. do 96,82 pkt., a rentowność 10-letnich Treasuries rośnie o 4 pb. do 4,01 proc.

Bankier.pl, PAP