Wiemy już, że waloryzacji kwoty wolnej od PIT nie będzie. Nie ma też mowy o urealnieniu pozostałych progów podatkowych, przez co miliony ludzi z roku na rok oddają rządowi coraz więcej pieniędzy.

PIT 2023/2024Pobierz e-pity 2023 Uruchom on-line

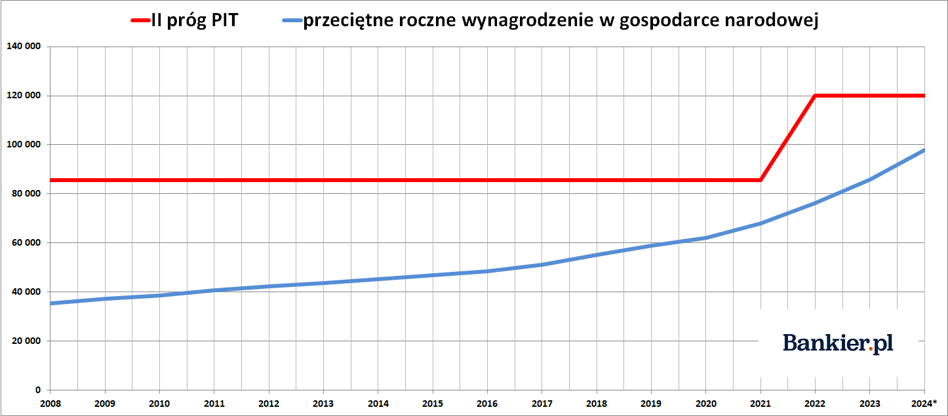

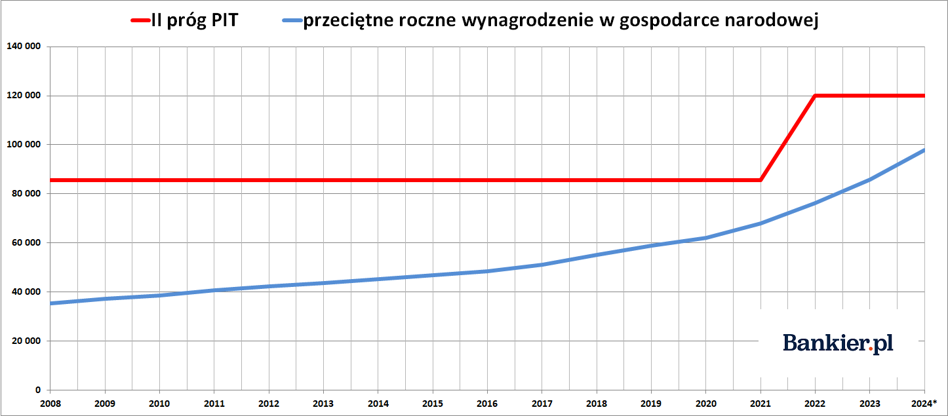

Czy pamiętają Państwo, jak niespełna rok temu Koalicja Obywatelska obiecała nam podniesienie (a raczej waloryzację) kwoty wolnej do 60 000 złotych? Teraz już wiemy, że to nie nastąpi. A przynajmniej nie w tym i nie w przyszłym roku. To jednak tylko jeden z problemów związanych z opodatkowaniem pracy. Drugim jest kwestia II progu podatkowego, który nie był waloryzowany od trzech lat, choć w tym okresie skumulowana inflacja CPI wyniosła 32,1%. Zatem gdyby tylko „urealnić” drugi próg, to dziś powinien on wynosić przynajmniej 158 tys. złotych, a nie 120 tys. zł.

Rządy się zmieniają, a progi pozostają bez zmian

Nie lubię się powtarzać, ale przypomnę Państwu artykuł z początku roku, w którym opisałem 10 nowych wyższych podatków zaserwowanych mam przez gabinet premiera Donalda Tuska. Rok wcześniej 10 podwyżek podatków zafundowała nam ekipa premiera Morawieckiego. Jak na dłoni widać tu ciągłość polityki gospodarczej prowadzonej naprzemiennie przez polityków PO-PiS-u.

Przeczytaj także

Dekada rosnących podatków. Jak PiS kontynuuje politykę PO

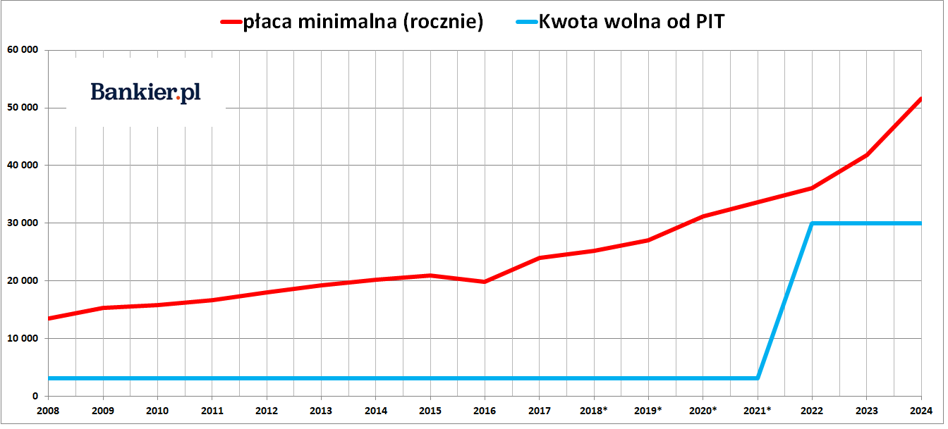

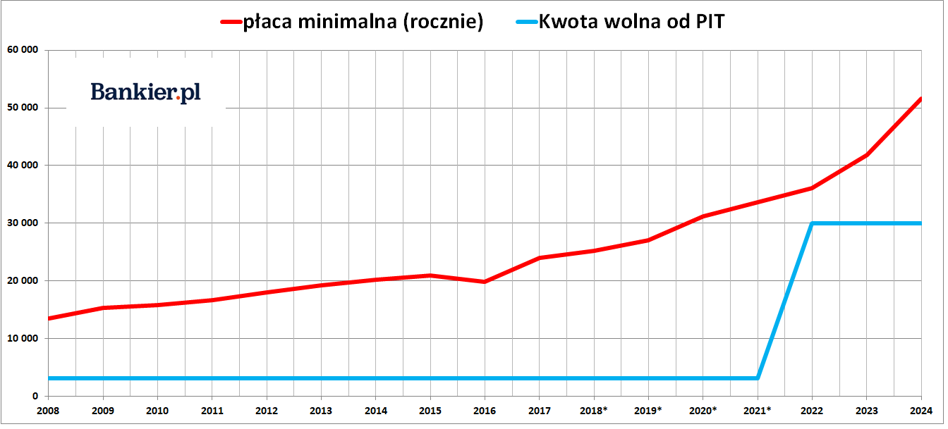

Jednym z naczelnych przykładów kontynuacji polityki podatkowej niezależnie od partyjnej opcji jest kwestia progów „dochodowych” w opodatkowaniu pracy (tj. w ustawie o PIT). Pierwszy próg wyznacza kwota wolna, która w latach 2008-21 utrzymywana była bez zmian na budzącym drwiny poziomie 3 091 złotych. Tyle można było zarobić w ciągu roku, aby nie zapłacić PIT-u. Kwota ta została podniesiona niemal 10-krotnie w ramach reform podatkowych „Polskiego ładu”, pierwotnie ogłoszonych w maju 2021 roku.

Aby jednak nie było za pięknie, to „Polski ład” de facto wprowadzał nowy podatek od pracy (i nie tylko od pracy, o czym doskonale wiedzą przedsiębiorcy i samozatrudnieni) formalnie nazwany „składką zdrowotną”. Nowa danina w praktyce wyniosła 7,75% przychodów z pracy. W tym przypadku kwota wolna wynosi okrągłe 0 zł.

ReklamaChcesz rozliczyć PIT za 2023 rok?Uruchom on-line

Trzy lata temu „Polski ład” wprowadził chaos do i tak już absurdalnie zagmatwanego systemu opodatkowania pracy i przedsiębiorczości. Udało się jednak ruszyć progi PIT-owskie, zamrożone przez całą poprzednią dekadę. To już jednak historia, a rzeczywistość domaga się kolejnych zmian. Czytaj: podniesienia nominalnych progów podatkowych przynajmniej w taki sposób, aby ich realna wartość (czyli po uwzględnieniu inflacji) nie malała. Prześledźmy zatem, co się zmieniło od ostatnich zmian podatkowych.

Kiedy wszyscy zapłacimy 32% PIT-u?

Gdy „zaproponowano” nam nowe progi PIT, płaca minimalna wynosiła 2 800 zł brutto. Z tej czysto teoretycznej stawki pracownik otrzymywał 2 061,67, a pracodawca płacił 3 373,44 zł. Różnicę – czyli 1 311,77 złotych, zabierało państwo w ramach „składek” na ZUS, NFZ, FP, FGŚP oraz podatek „dochodowy”, de facto będący podatkiem od przychodów z pracy. Nie wierzysz? Sprawdź sam w kalkulatorze płacowym i dowiedz się, ile naprawdę kosztuje twoja praca i jak jest opodatkowana.

*w latach 2018-21 obowiązywała degresywna kwota wolna, ale dla zdecydowanej większości podatników wynosiła ona 3091 zł.

Gdy w roku 2022 płacę minimalną podniesiono do 3010 zł, to w reżymie „Polskiego ładu” PIT od takich zarobków wynosił 0 zł. Ale pracownik i tak był pozbawiany 233,76 zł „składki zdrowotnej” oraz 412,68 zł na ZUS. Jednak już rok później (tj. w 2023) płaca minimalna na skutek galopującej inflacji została (częściowo) objęta podatkiem PIT! Od lipca nominalna kwota PIT-u od minimalnego dopuszczalnego przepisami wynagrodzenia będzie wynosiła niewiele mniej niż w roku 2021 (115 zł vs 137 zł). Ale oprócz tego pracownik zostanie jeszcze pozbawiony 9% wynagrodzenia w postaci daniny na NFZ (oraz tak samo jak dawniej potrącą mu jeszcze "składki" na ZUS).

Ten przykład pokazuje, dlaczego tak ważne jest żądanie waloryzacji kwoty wolnej w podatku PIT. Jej coroczne podnoszenie przynajmniej o wysokość oficjalnej inflacji CPI powinno być obowiązkiem rządzących, a nie łaskawie złożoną obietnicą przedwyborczą.

Podobny problem – tyle że na wyższej skali dochodu – obserwujemy w przypadku II progu podatkowego, który od trzech lat pozostaje bez zmian na poziomie 120 000 złotych. Gdy go zaproponowano, stanowił on niespełna 180% przeciętnego wynagrodzenia w gospodarce narodowej. Czyli już wtedy był to poziom relatywnie niski. Zarabiasz dwie średnie krajowe i już wpadasz w „karny domiar” w postaci 32% PIT-u.

Przeczytaj także

Ponad 5 tys. zł płacy minimalnej?

Ale teraz owe 120 tysięcy złotych to zupełnie inne pieniądze niż trzy lata temu. Według Głównego Urzędu Statystycznego w I kwartale 2024 roku przeciętne wynagrodzenie wyniosło 8 147,38 zł brutto. Wystarczy zatem, że zarobisz 23% ponad „średnią krajową” i już wpadasz w drugi próg. Jak tak dalej pójdzie i Lewica nadal skutecznie będzie forsować tak wysokie podwyżki płacy minimalnej, to za kilka lat wszyscy będziemy wpadać w 32-procentowy PIT. W ten sposób inflacja (bo to ona napędza nominalnych wzrost płac) prowadzi do wzrostu obciążeń podatkowych.

*dane dla I kwartału.

Prześledźmy to na przykładzie. Wyobraźmy sobie drwala, który w 2022 roku zarobił 96 tysięcy złotych, czyli średnio 8,0 tys. zł miesięcznie. Wtedy była to kwota o nieco ponad 2% wyższa od średniej płacy w sektorze przedsiębiorstw. Wszakże nasz drwal pracował ciężko i wydajnie, mało kto znał się na tej robocie i chciał ją wykonywać. A ponieważ ceny drewna poszły ostro w górę, to na początku 2023 roku wynegocjował podwyżkę o 14%, a rok później o 11%. Czyli nieco mniej, niż wyniosła oficjalna średnioroczna inflacja CPI raportowana przez GUS.

W efekcie nasz drwal zarabia realnie mniej niż dwa lata temu. Brutto wychodzi jakieś 10 120 zł, co sprawia, że pod koniec 2024 roku wpadnie w drugi próg podatkowy. A przecież mógł się nie starać, to by zarobił mniej i nie zostałby za to ukarany stawką 32%. Jego strata. Chodzi jednak o to, że nawet zarabiając realnie mniej niż parę lat temu, możemy od tej kwoty zapłacić wyższy podatek.

Podatkowa kpina z ludzi pracy

W tym kontekście przezabawnie brzmi przekaz jednego z artykułów, który pod koniec maja dostarczyła nam Polska Agencja Prasowa. „Polacy ciągle się bogacą. Wzrasta liczba dobrze i bardzo dobrze zarabiających” – brzmiał jego tytuł (to już kreacja wydawcy, a nie PAP-u). Z tekstu mogliśmy się dowiedzieć, że w 2022 roku (czyli dane mocno archaiczne) liczba osób zarabiających powyżej 10 tys. złotych (brutto – przyp. autor) wzrosła do 1,5 mln. – Liczba osób przekraczających drugi próg podatkowy (120 tys. zł brutto rocznie) w 2022 r. wzrosła o 51 proc. rok do roku – podano w raporcie przygotowanym przez firmę KPMG.

Z prawdziwych danych (tj. o liczbie „drugoprogowców”) wyciągnięto całkowicie fałszywy wniosek. To nie był efekt rosnącej liczby „dobrze zarabiających”, tylko bardzo wysokiej inflacji, która sprawiła, że kwota 10 000 zł na pasku wynagrodzeń przestała czynić z człowieka „bogacza”. Zresztą za rok czy dwa ta pięciocyfrowa liczba może stanowić raptem dwukrotność (albo jeszcze mniej) płacy minimalnej. Niezmienny pozostanie za to II próg podatkowy, który takiego „bogacza” będzie chłostał 32-procentowynm PIT-em.

Zatem najwyższy czas, aby nie tylko eksperci z firm doradczych zwaloryzowali kryteria „zamożności”, ale też by parlament przegłosował coroczną waloryzację wszystkich progów i limitów zapisanych w ustawie o PIT. Bo w tej chwili „za automatu” rosną nam tylko podatki (np. akcyza).