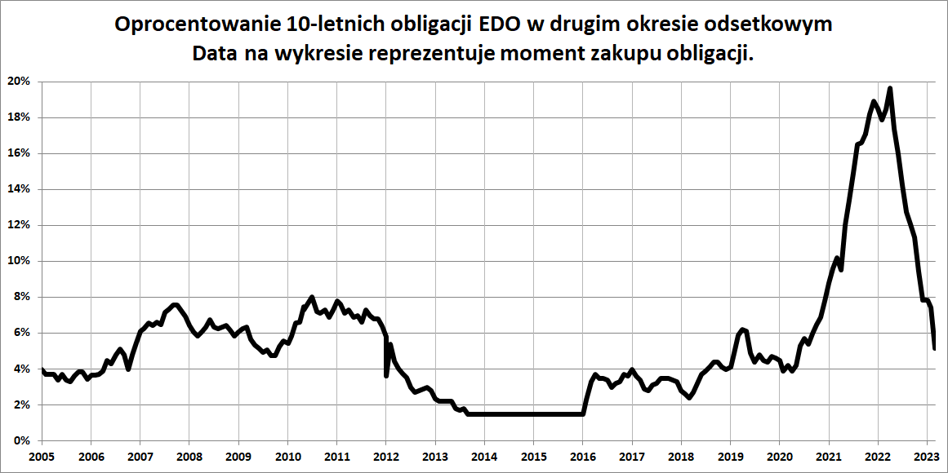

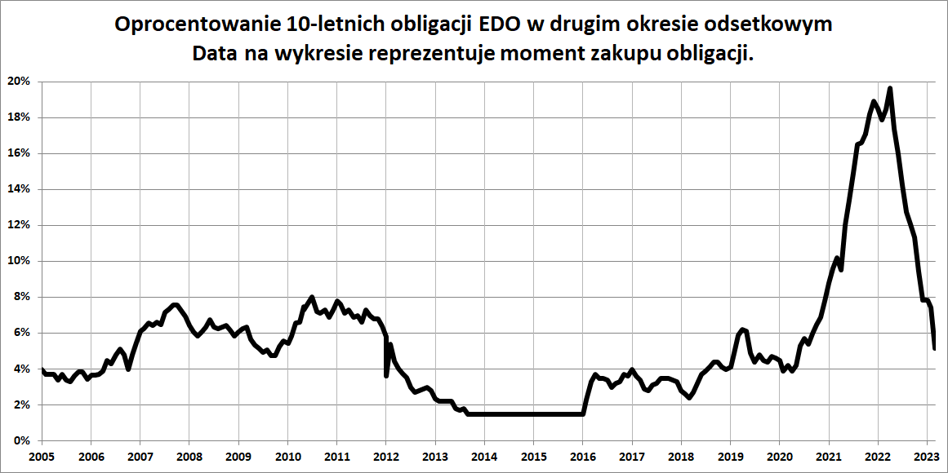

Wraz ze spadkiem inflacji CPI zmalało także oprocentowanie indeksowanych tym wskaźnikiem skarbowych obligacji detalicznych. Czasy, gdy na ofercie Skarbu Państwa można było zarobić nominalnie blisko 20%, dobiegły końca.

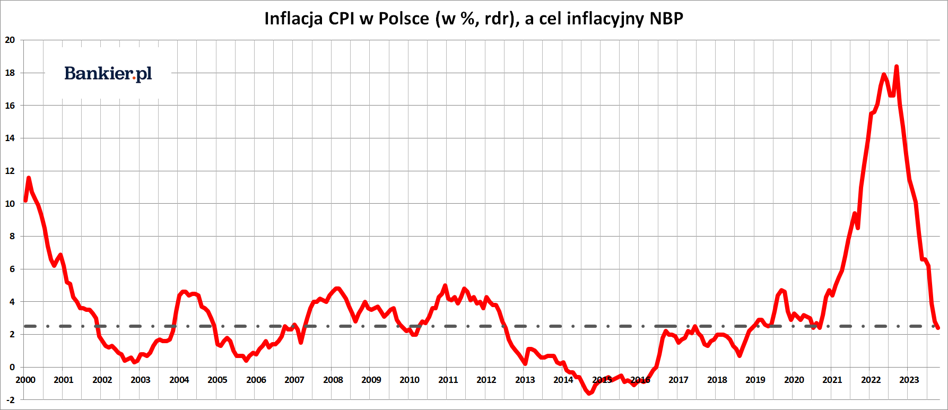

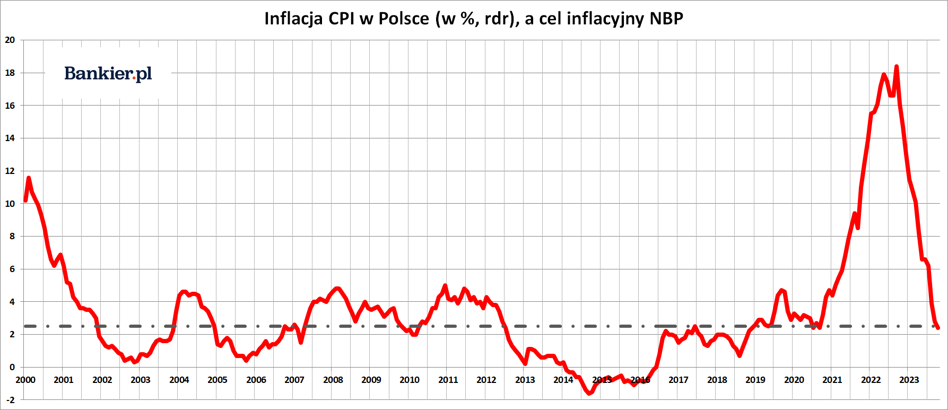

Kto jeszcze pamięta, że niemal równo rok temu – w lutym 2023 – roku inflacja „osiągnęła pełnoletność” i wyznaczyła 26-letnie maksimum na poziomie 18,4%? Zresztą okres ekstremalnie wysokich odczytów inflacyjnych trwał w Polsce aż przez półtora roku – od marca ’22 do sierpnia ’23 roczna dynamika CPI przekraczała 10%. Z czego przez 10 miesięcy była wyższa niż 15%.

Natomiast odczyt za luty 2024 roku to zaledwie 2,8% – podał niedawno Główny Urząd Statystyczny. Ekonomiści są przekonani, że dane za marzec pokażą wynik jeszcze niższy – być może nawet poniżej 2,5-procentowego celu Narodowego Banku Polskiego. Jeśli tak się stanie, będzie to pierwsza taka sytuacja od przeszło trzech lat.

Zobacz takżeChcesz inwestować? Nie powiemy Ci w co, ale powiemy jak! Pobierz Akademię Inwestowania II

Złota ery obligacji indeksowanych

Wielu oszczędzających inflacyjna fala z lat 2021-23 została z opuszczanymi spodniami. Nawet po wyzerowaniu stóp procentowych wiosną 2020 roku miażdżąca większość Polaków nadal trzymała swoje oszczędności albo na śmiesznie oprocentowanych LOLkatach, albo na w ogóle nieoprocentowanych rachunkach bieżących. Tylko garstka wiosną ’20 zdążyła się ewakuować na „obligacje antyinflacyjne”, zanim rząd pogorszył parametry swojego produktu.

To był ten czas, gdy Polacy zaczęli się na szerszą skalę interesować ofertą obligacji Skarbu Państwa. W kwietniu 2020 roku padł ówczesny rekord – Ministerstwo Finansów sprzedało papiery za blisko 5,5 mld złotych. Największym zainteresowaniem cieszyły się obligacje 4-letnie, których przyszłe oprocentowanie jest uzależnione od wysokości inflacji CPI. Po pierwszym roku papiery te wypłacały odsetki według wzoru: inflacja CPI + 1,25 pkt. proc. marży.

Przeszło dwa lata później oprocentowanie obligacji 4-letnich (COI) i 10-letnich (EDO) potrafiło się zaindeksować na poziomach zbliżonych do 20%. Było to zjawisko absolutnie niespotykane w świecie obligacji skarbowych notowanych na rynkach finansowych. Dla porównania, rentowność 10-letnich „hurtowych” obligacji polskiego rządu w październiku ’22 osiągnęła szczyt na poziomie nieco ponad 9%. Teraz wynosi ona blisko 5,5%.

Drugi – jeszcze wyższy od poprzedniego – szczyt zainteresowania detalicznymi papierami Skarbu Państwa przypadł na czerwiec 2022 roku. Wtedy MF pozyskało od inwestorów przeszło 14 miliardów złotych. Gross tej kwoty przypadał na tzw. obligacje Morawieckiego – czyli roczne i dwuletnie obligacje oprocentowane na podstawie stopy referencyjnej NBP. Nadal jednak olbrzymim powiedzeniem cieszyły się obligacje indeksowane inflacją. Samych tylko papierów 4-letnich sprzedano wówczas za prawie 5 mld złotych.

Kto w czerwcu 2020 roku kupił antyinflacyjne czterolatki, ten w pierwszym roku zainkasował 2,4% odsetek, w drugim 3,65%, w trzecim 9,75%, a w czwartym imponujące 19,65%. Oczywiście od tego wszystkiego musiał zapłacić 19% podatku Belki (chyba że kupował przez konto IKE-Obligacje).

Bankier.pl na podstawie danych MF

Niemniej jednak osiągnięcie w 4 lata 28,7% nominalnej łącznej stopy zwrotu już po „obelkowaniu” i przy minimalnym ryzyku inwestycyjnym robi wrażenie (pomijamy tu korzyści z reinwestowania otrzymanych odsetek). Jeszcze lepsze wyniki „wykręcili” posiadacze obligacji 10-letnich EDO. Papiery te kupione w czerwcu ’20 w 4. okresie odsetkowym zaindeksowały się na 19,9% wobec 10% w okresie trzecim, 3,9% w drugim i 2,7% w trzecim. Łącznie to 40,7% zakumulowanych (ale jeszcze niewypłaconych!) odsetek, które w kolejnych okresach będą pracowały dla swoich właścicieli.

Oczywiście musimy tu brać pod uwagę trzy kwestie, które nieco psują ten sielankowy obraz. Pierwszą jest podatek Belki, który albo został już zapłacony (np. w przypadku obligacji 4-letnich), albo zostanie pobrany po wykupie obligacji EDO. Drugą jest potężna inflacja, która przez poprzednie cztery lata wyniosła łącznie 33,1%. Zatem realne stopy zwrotu z obligacji antyinflacyjnych po uwzględnieniu podatku Belki będą wyraźnie ujemne. I wreszcie po trzecie, nie zapominajmy o koszcie alternatywnym. Lata 2020-21 dostarczyły spektakularnych okazji inwestycyjnych na GPW (tzw. covidowe gwiazdy) czy w świecie kryptowalut. Ale nawet szeroki rynek akcji pozwolił przyzwoicie zarobić. Dla przykładu, od 1 kwietnia ’20 nasz rodzimy WIG zyskał 91,5%, amerykański S&P500 dał zarobić 100%, a Nasdaq prawie 110%.

Czas wysokich odsetek dobiegł końca

Jednakże wraz ze spadkiem inflacji CPI w Polsce czas ponadprzeciętnie wysokich odsetek wypłacalnych przez obligacje COI i EDO dobiegł końca. Przykładowo, 10-letnie EDO zakupione w marcu ’20 w 5. roku właśnie zaindeksowały się na poziomie 5,4%. To jeszcze nie jest tak źle. Ale już seria tych obligacji z kwietnia ’20 przez następne 12 miesięcy będzie płacić tylko 4,3% (lutowa inflacja CPI w wysokości 2,8% plus 1,5 pkt. proc. marży).

Co prawda w kolejnych miesiącach inflacja CPI najprawdopodobniej zacznie rosnąć, ale jest (na szczęście!) mała szansa, aby w najbliższym czasie ponownie osiągnęła dwucyfrowe poziomy. Niemniej jednak dla posiadaczy indeksowanych inflacją obligacji skarbowych oznacza to niższe nominalne odsetki w kolejnych okresach odsetkowych. Cóż, coś za coś.

Najgorzej będą mieli posiadacze obligacji „majowych”. Czyli zakupionych w maju i to niezależnie od rocznika. One zaindeksują się bowiem po inflacji CPI za marzec ’24, która na skutek decyzji politycznych (VAT na żywność), efektów bazy oraz cykliczności gospodarki osiągnie lokalne minimum. Ekonomiści twierdzą, że może ona wynieść 2,4% lub nawet mniej. A to by oznaczało, że obligacje COI lub EDO za kolejne 12 miesięcy przyniosą odsetki w granicach 4%. Czyli najprawdopodobniej mniej niż najlepsze lokaty bankowe.

W inwestowaniu liczy się plan i strategia

Nie oznacza to jednak, aby teraz był czas na podejmowanie drastycznych i nieprzemyślanych decyzji. Raz jeszcze powtórzę, że inwestowanie jest procesem ciągłym, polegającym na nieustannym analizowaniu, planowaniu, wykonywaniu transakcji oraz ich późniejszej ocenie. Racjonalny inwestor działa na podstawie planu i nie skacze z kwiatka na kwiatek tylko dlatego, że ten drugi ma ładniejszy kolor lub akurat oferuje wyższe odsetki.

Wchodzimy teraz w kolejną fazę cyklu koniunkturalnego. Po wyraźnym spadku inflacji banki centralne powoli zaczynają się decydować na poluzowanie polityki pieniężnej. Siłą rzeczy zatem stopy procentowe w najbliższych kwartałach zapewne będą niższe niż w poprzednich. A zatem to jest ta faza w cyklu, w której obligacje powoli przestają być atrakcyjne, a kapitał przepływa na rynki akcji (co zresztą widzimy od ponad roku), a niedługo zapewne będzie można spodziewać się powrotu hossy na rynkach surowcowych.

Czy to jednak oznacza, że obligacje można już wyrzucić do kosza? To oczywiście zależy od strategii każdego z inwestorów i jego osobistych preferencji. Inwestowanie to nie Unia Europejska i nie ma tu jednego rozwiązania, które pasowałoby wszystkim. Niemniej jednak zwolennicy zdywersyfikowanego i długoterminowego portfela inwestycyjnego w mojej ocenie, póki co nie mają powodów, aby porzucać instrumenty dłużne. Spora część obligacji (i to nie tylko skarbowych) wciąż oferuje przyzwoite odsetki lub rentowności, wyraźnie przewyższające oczekiwaną inflację.

Ponadto detaliczne obligacje Skarbu Państwa nadal proponują wyższe procenty od miażdżącej większości bankowych depozytów. Pomijając oferty z gwiazdką (zwykle limitowane kwotowo, tylko na krótki termin i wymagające spełnienia masy dodatkowych warunków) najlepsze lokaty kwartale płacą teraz w granicach 6%. Dla porównania, wciąż można „zaklepać” sobie odsetki w wysokości 6,40% w przypadku trzyletnich obligacji TOS o stałym oprocentowaniu. Papiery 4-letnie w marcowej ofercie dają 6,55% w pierwszym roku, a później 1,25 pkt. proc. ponad inflację CPI. Bazując na marcowej projekcji NBP, dawałoby to jakieś 6% w drugim okresie odsetkowym i ok. 4% w trzecim. Może i bez szału, ale ze sporym prawdopodobieństwem więcej, niż w takiej sytuacji wynosiłyby stopy procentowe w NBP i oprocentowanie bankowych lokat.