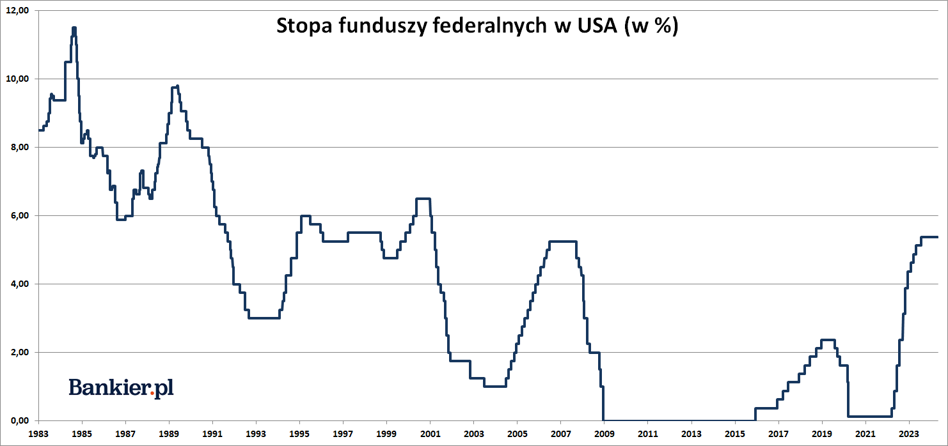

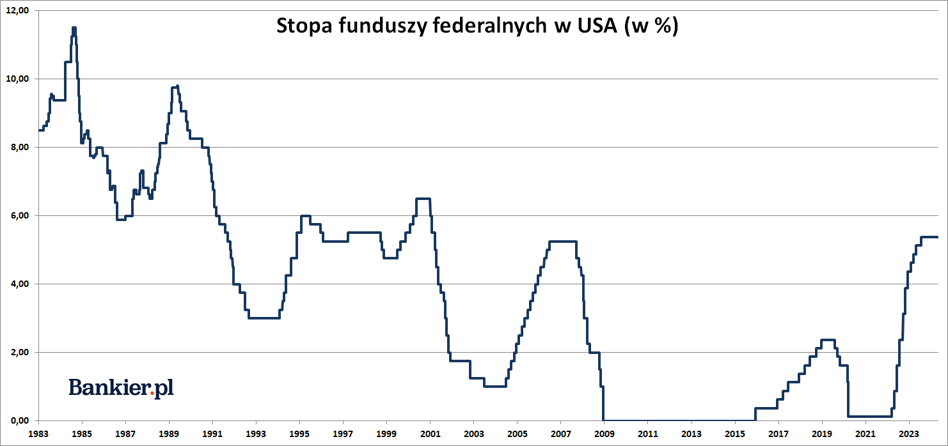

Zaskoczenia nie było. Federalny Komitet Otwartego Rynku utrzymał stopy procentowe na najwyższym poziomie od 23 lat. W komunikacie FOMC znalazła się za to informacja o ograniczeniu „ilościowego zacieśnienia” polityki monetarnej.

Przedział stopy funduszy federalnych został utrzymany na niezmienionym poziomie 5,25-5,50% – oznajmił w komunikacie Federalny Komitet Otwartego Rynku (FOMC). Majowa decyzja zapadła jednogłośnie i była zgodna z oczekiwaniami rynku oraz ekonomistów. W ten sposób stopy procentowe w Stanach Zjednoczonych pozostały na najwyższym poziomie od 2001 roku.

Rezerwa Federalna

– Rozważając jakiekolwiek dostosowania w przedziale stopy funduszy federalnych, Komitet będzie starannie rozważał nadchodzące dane, ewolucję prognoz oraz bilans ryzyka. Komitet nie oczekuje, aby redukcja stopy funduszy federalnych była właściwa, dopóki nie nabierze większej pewności, że inflacja przesuwa się w stronę 2-procentowego celu – to zdanie ze styczniowego komunikatu FOMC zostało powtórzone zarówno w wydaniu majowym jak i marcowym. Wcześniej Komitet oficjalnie wciąż rozważał podwyżki stóp procentowych. I choć od początku roku otwarcie mówi o nadchodzących obniżkach, to nadal nie precyzuje ich terminu.

– Inflacja w poprzednim roku złagodniała, ale wciąż pozostała podwyższona. W ostatnich miesiącach nie było dalszego postępu w kierunku 2-procentowego celu Komitetu – skonstatowała Komitet. To drugie zdanie pojawiło się po raz pierwszy i jest odzwierciedleniem faktu, że od wielu miesięcy inflacja CPI w USA już nie maleje.

Od kilku tygodni rynek terminowy ocenia, że do pierwszej obniżki stopy funduszy federalnych może dojść we wrześniu – szanse na taki rozwój wypadków wyceniane są na przeszło 50%. Do końca roku uczestnicy rynku spodziewają się maksymalnie jednej lub dwóch 25-puntkowych obniżek FFR. To ogromna zmiana względem początku roku, gdy wyceniano cięcia o przeszło 125 pb.

Czy polityka Fedu jest dostatecznie restrykcyjna?

Za nami najgwałtowniejszy cykl podwyżek stóp procentowych w USA od 1981 roku. Łącznie od marca 2022 roku do lipca 2023 roku stopa funduszy federalnych została podniesiona o 525 pb. W poprzednich dwóch cyklach zacieśniania polityki monetarnej (w latach 2004-06 i 2015-18) stopy były podnoszone tylko po 25 pb. Co więcej, po raz pierwszy w XXI wieku szczytowy poziom FFR jest wyższy niż w cyklu poprzednim.

Jednocześnie po raz pierwszy od kilkunastu lat realna stopa procentowa w USA jest wyraźnie dodatnia. Stopa funduszy federalnych o ok. dwa punkty procentowe przewyższa inflację CPI za ostatnie 12 miesięcy. Równocześnie część inwestorów zaczyna się zastanawiać, czy aby nastawienie Fedu jest aż tak restrykcyjne, jakby się to wydawało. Chodzi o to, że neutralna stopa procentowa może faktycznie leżeć wyżej, niż to wynika z fedowskich modeli. W rezultacie na rynku już pojawiły się zakłady o to, czy bank centralny USA nie zdecyduje się na… podwyżkę stóp procentowych.

QT zostanie redukowane od czerwca

Od czerwca 2022 roku prowadzony jest program „ilościowego zacieśniania” (QT) polityki monetarnej w USA. W ramach QT od września Fed redukuje swoją sumę bilansową w tempie 95 mld USD miesięcznie, zmniejszając w ten sposób nadmierne rezerwy bankowe i efektywnie „odsysając” dolary z rynku finansowego. Łącznie Rezerwa Federalna zredukowała swoje aktywa o1,56 biliona dolarów po tym, jak w latach 2020-22 „dodrukowała” blisko 5 bilionów USD.

Jednakże po dwóch latach od jego rozpoczęcia program „ilościowego zacieśnienia” polityki monetarnej zacznie być ograniczany.

– Rozpoczynając w czerwcu Komitet spowolni tempo ograniczania swojego portfela papierów wartościowych poprzez redukcję miesięcznego limitu umorzeń obligacji skarbowych z 60 mld do 25 mld USD. Komitet utrzyma miesięczny limit umorzeń długu agencyjnego i zabezpieczonych obligacji hipotecznych na poziomie 35 mld dolarów i będzie reinwestował odsetki i kapitał przewyższający ten limit w obligacje skarbowe – napisano w majowym komunikacie FOMC. Łącznie oznacza to redukcję QT z 95 mld do 65 mld USD miesięcznie.

Następne posiedzenie Federalnego Komitetu Otwartego Rynku zaplanowane jest na 11-12 czerwca. Rynek nie spodziewa się po nim zmian poziomu stóp procentowych.

Powell: Inflacja jest w trendzie bocznym, nie wskazuje na obniżki stóp proc.

"Przyjrzymy się całości danych. Uważamy, że polityka jest dobrze przygotowana, aby uwzględnić różne ścieżki, jakie może obrać gospodarka. (..) Powiedzieliśmy też, że nie byłoby właściwe wycofywanie się z naszego restrykcyjnego stanowiska w polityce monetarnej, dopóki nie zyskamy większej pewności, że inflacja trwale spada do 2 proc. inflacja jest w trendzie bocznym i dlatego nie zyskujemy większej pewności co do jej spadku" – powiedział prezes Fedu Jerome Powell podczas środowej konferencji po posiedzeniu Rezerwy.

Jego zdaniem, w takim przypadku właściwe byłoby wstrzymanie się z obniżkami stóp procentowych.

"Istnieją inne ścieżki, którymi może podążać gospodarka, co spowodowałoby, że będziemy chcieli rozważyć obniżki stóp procentowych. Dwie z tych ścieżek polegają na tym, że rzeczywiście zyskamy większą pewność siebie, jeśli inflacja będzie stale spadać do 2 proc. Inną ścieżką może być na przykład nieoczekiwane osłabienie na rynku pracy. To są ścieżki, w których można by rozważyć obniżki stóp procentowych. To będzie zależeć od danych" – dodał.

Według Powella również podwyżka stóp proc. jest mało prawdopodobna.

"Mało prawdopodobne, aby kolejnym ruchem stóp procentowych była ich podwyżka" – ocenił przewodniczący FOMC.

Powell wskazywał, że dalszy postęp w walce z inflacją jest niepewny. Dodał, że w ciągu ostatniego roku inflacja znacznie spadła, choć rynek pracy pozostał silny i to jest bardzo dobra wiadomość.

"Jednak inflacja jest nadal zbyt wysoka. Dalszy postęp w jej eliminowaniu nie jest pewny. A droga przed nami jest niepewna. (…) Istnieją ścieżki, którymi może podążać gospodarka, które wiązałyby się z cięciami stóp proc. Są też ścieżki, które by do tego nie prowadziły. Nie mam pewności, która z tych ścieżek się zmaterializuje" – powiedział prezes Fedu.

"Nasze stanowisko w sprawie polityki pieniężnej wywiera presję spadkową na aktywność gospodarczą i inflację. W ciągu ostatniego roku bilans zagrożeń dla osiągnięcia naszych celów w zakresie zatrudnienia i inflacji przesunął się w stronę większej równowagi. Jednakże w ostatnich miesiącach inflacja wykazała brak dalszego postępu w kierunku naszego celu na poziomie 2 proc. Nadal bardzo zwracamy uwagę na ryzyko dla perspektyw inflacji" – dodał.

Prezes Fedu ocenił, że osiągnięcie pewności co do trwałego spadku inflacji zajmie więcej czasu.

"W pierwszym kwartale nie odnotowaliśmy postępu w zakresie inflacji. Powiedziałem już, że wydaje się, że osiągnięcie punktu pewności co do trwałego spadku inflacji zajmie nam więcej czasu. Nie wiem, ile to potrwa. Mogę tylko powiedzieć, że kiedy zdobędziemy tę pewność, wówczas możliwe będą obniżki stóp procentowych. I nie wiem dokładnie, kiedy to nastąpi" – powiedział prezes Fedu.

"Nasza wiara w przywrócenie inflacji do celu nie wzrosła w pierwszym kwartale. Tak naprawdę doszliśmy do wniosku, że zdobycie tej pewności zajmie więcej czasu" – dodał.

Przewodniczący FOMC wskazywał, że ma nadzieję, że w tym roku inflacja będzie spadać.

"Moja osobista prognoza jest taka, że w tym roku zaczniemy widzieć dalszy postęp w zakresie spadku inflacji. Nie wiem, czy to wystarczy. Nie wiem, czy tak się nie stanie. Będziemy musieli pozwolić, aby dane nas w tym prowadziły. (…) Spodziewam się, że w ciągu tego roku inflacja ponownie zacznie spadać, ale moja pewność co do tego jest mniejsza niż wcześniej z powodu danych, które widzieliśmy" – wskazał prezes Fedu.

"Uważamy, że nasze stanowisko w polityce monetarnej jest dobrze skalibrowane i adekwatne do obecnej sytuacji gosp. Uważamy, że jest restrykcyjne. Widać to na rynku pracy. Widać to w wydatkach, gdzie w ciągu ostatnich kilku lat popyt znacznie spadł" – dodał.

W ocenie Powella obecne dane o inflacji dotąd w tym roku są wyższe od oczekiwań.

"Dane o inflacji w tym roku są wyższe od oczekiwań. Niektóre miary krótkoterminowych oczekiwań inflacyjnych wzrosły w ostatnich miesiącach. Długoterminowe oczekiwania inflacyjne wydają się bardziej zakotwiczone. To znalazło odzwierciedlenie w szerokim zakresie badań gospodarstw domowych, przedsiębiorstw i prognostów, a także z rynków finansowych" – powiedział przewodniczący FOMC. (PAP)

kkr/ pr/