Rada Polityki Pieniężnej (RPP) tym razem nie zrobiła prezentu kredytobiorcom i nie obniżyła stóp procentowych, choć spodziewane było niewielkie cięcie. Jednak raty i tak spadną, a najszybciej odczują to ci, którym bank wkrótce zaktualizuje oprocentowanie do obecnego poziomu WIBOR.

/123rf /123RF/PICSEL

Reklama

Rada Polityki Pieniężnej zdecydowała o utrzymaniu stóp procentowych na dotychczasowym poziomie. Decyzja zaskoczyła rynek, bo analitycy spodziewali się obniżki o 0,25 pkt proc.

Listopadowa decyzja RPP. O ile spadną raty kredytów?

– Raty kredytów hipotecznych jednak i tak spadną ponieważ ich wysokość zależy od poziomu stawki WIBOR, a nie od stóp NBP. Stawka WIBOR 3M spadła natomiast do poziomu 5,64 proc., a więc jest już niższa niż stopa referencyjna NBP (5,75 proc.) – wynika z wyliczeń Jarosława Sadowskiego, głównego analityka Expandera.

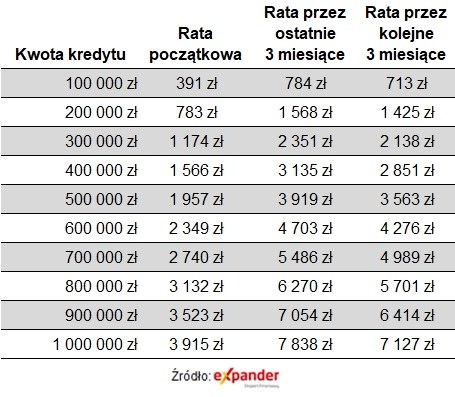

– W przypadku kredytu opartego o WIBOR 3M, na kwotę 300 tys. zł, udzielonego w listopadzie 2020 r. na 30 lat, rata spadnie z 2 351 zł (wysokość w ostatnich 3 miesiącach) do 2 138 zł. Rata wciąż będzie dużo wyższa niż w początkowym okresie spłaty. Wtedy wynosiła bowiem 1 174 zł – dodaje ekspert.

/Źródło: Expander /

Aktualizacja oprocentowania kredytów opartych o WIBOR 3M odbywa się raz na 3 miesiące, a tych opartych o WIBOR 6M raz na 6 miesięcy.

Oszczędzający mają powód do radości

Jednocześnie Sadowski dodaje, że brak obniżki to z kolei dobra informacja dla oszczędzających, ponieważ na wyższym poziomie pozostanie oprocentowanie lokat bankowych i obligacji skarbowych.

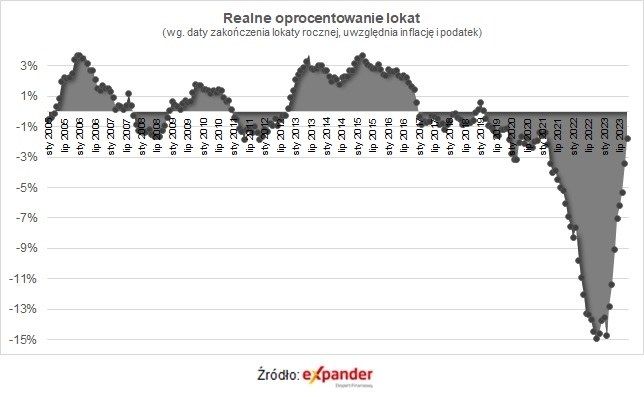

Oprocentowanie niektórych obligacji jest bezpośrednio uzależnione od stóp procentowych NBP. Jak zaznacza, realne oprocentowanie lokat (uwzględniające inflację i podatek) wzrosło w ostatnim czasie, choć nadal jest na minusie (-1,78 proc.). Pokazuje to na przykładzie lokaty zakładanej w październiku 2022 roku, za ten wynik odpowiada spadek inflacji do 6,5 proc. (wstępne dane za październik) i dość wysokie oprocentowanie lokat przed rokiem (5,68 proc.) .

/

Jakie będzie realne oprocentowanie lokat zakładanych obecnie? – Z jednej strony zależy to od oprocentowania, jakie uda się uzyskać danej osobie, z drugiej zaś od poziomu inflacji. Jeśli oprocentowanie będzie wynosiło np. 4,5 proc., to inflacja musiałaby spaść do 3,64 proc., aby lokata nie przyniosła straty w ujęciu realnym – tłumaczy analityk.

Alternatywą do lokat mogą być detaliczne obligacje skarbowe, choć od listopada Ministerstwo Finansów obniżyło oprocentowanie większości z nich, to wciąż są konkurencyjne wobec lokat, zwłaszcza niektóre ich rodzaje. O listopadowej ofercie pisaliśmy kilka dni temu.