Skutki korzystnego dla Grayscale orzeczenia Sądu Apelacyjnego Stanów Zjednoczonych w sprawie jego aplikacji spotowy ETF dla Bitcoina (fundusz giełdowy), wraz z triumfalnym stanowiskiem Ripple w sądzie, zwiastują nową erę akceptacji kryptowalut i integracji z tradycyjnymi ramami finansowymi.

Te kluczowe regulacje, w połączeniu z ewoluującym krajobrazem prawnym, wskazują na zbliżającą się hossę na rynku kryptowalut.

Spotowy ETF dla Bitcoin jest w trakcie realizacji

Wygrana Grayscale w sądzie przeciwko amerykańskiej Komisji Papierów Wartościowych i Giełd (SEC) jest krokiem w kierunku uwolnienia potencjału ETF dla Bitcoina w Ameryce. Upomnienie SEC przez sąd za “kapryśne” i “arbitralne” odrzucenie aplikacji Grayscale o spotowy ETF dla Bitcoin przynosi nadzieję inwestorom i entuzjastom kryptowalut.

Rzeczywiście, istotą tego orzeczenia jest znaczący krok w kierunku realizacji pierwszego w historii spotowego ETF dla Bitcoin w USA.

Pavel Matveev, dyrektor generalny Wirex, powiedział BeInCrypto, że jest to znaczący kamień milowy dla branży kryptowalut. Taki ETF odzwierciedlałby rzeczywistą cenę rynkową Bitcoina. Co więcej, uprościłby proces inwestycyjny dla klientów detalicznych i instytucjonalnych. Matveev powiedział:

“Dla zwykłych inwestorów ETF dla Bitcoina może znacznie uprościć inwestowanie w BTC. Nie musieliby oni martwić się o bezpośrednie kupowanie i przechowywanie kryptowaluty. Duzi inwestorzy instytucjonalni mogą postrzegać zatwierdzenie ETF dla Bitcoina jako sygnał, że rynek kryptowalut staje się bardziej legalny… Może to wpłynąć na cenę i sposób funkcjonowania rynku Bitcoina. Ta decyzja sądu może sprawić, że więcej osób zainteresuje się i zaangażuje w kryptowaluty.”

Niedawny dyskurs online jest zgodny ze spostrzeżeniami Matveeva. Rozwijająca się sytuacja ze spotowym ETF dla Bitcoina osiągnęła kluczowy punkt. Dlatego sygnalizuje to wysokie prawdopodobieństwo zatwierdzenia na początku 2024 roku.

Na przykład Eric Balchunas, starszy analityk ETF w Bloomberg, ocenił szansę na zatwierdzenie na 75%. Wziął on pod uwagę aktywne zaangażowanie między SEC a emitentami ETF Bitcoin spot.

Potencjalne zatwierdzenie spotowego ETF dla Bitcoina może katalizować ogromny napływ inwestycji instytucjonalnych. Szacunki sugerują, że do 17,7 bln USD może wpłynąć do produktów ETF dla Bitcoina. Balchunas stwierdził:

“Chociaż uwzględniliśmy wygraną Grayscale w naszych [poprzednich] 65% szansach, jednomyślność i stanowczość orzeczenia przerosła oczekiwania i pozostawia SEC [z] bardzo małym marginesem swobody.”

Wiele altcoinów nie jest papierami wartościowymi

Orzeczenie w sprawie Grayscale nie jest jedyną batalią prawną, która popycha SEC w kierunku bardziej przyjaznego kryptowalutom stanowiska. Sprawa SEC przeciwko Ripple to kolejny przypadek, w którym sądy zakwestionowały agencję federalną. Wprowadziła ona zniuansowane podejście do określania, czy tokeny kryptowalutowe powinny być uznawane za papiery wartościowe.

Zmiany te, jak zauważył Matveev, mogą skomplikować roszczenia dotyczące oszustw związanych z papierami wartościowymi przeciwko emitentom tokenów. Jednak nie eliminują całkowicie takich roszczeń. Matveev dodał:

“Niedawna decyzja w sprawie Ripple rozróżnia między dużymi inwestorami instytucjonalnymi a zwykłymi ludźmi, jeśli chodzi o to, czy sprzedaż tokena kryptograficznego jest postrzegana jako transakcja na papierach wartościowych. Eksperci prawni uważają, że orzeczenie to może utrudnić ludziom wnoszenie pozwów zbiorowych w sprawach, w których twierdzą, że kupili niezarejestrowane papiery wartościowe.”

Te precedensy prawne odgrywają kluczową rolę w kwestionowaniu i być może przekształcaniu sposobu, w jaki SEC zajmuje się produktami finansowymi związanymi z kryptowalutami. Otwiera to drzwi do kolejnych wyzwań prawnych ze strony innych firm kryptowalutowych, które czują się niesprawiedliwie traktowane. Następnie Matveev podkreśla:

“Sprawa z udziałem Bittrex kwestionuje uprawnienia SEC do regulowania tokenów jako papierów wartościowych bez wyraźnego upoważnienia Kongresu, powołując się na ‘doktrynę głównych pytań’. Platforma twierdzi, że skarga SEC przeciwko niej nie jest konkretna, ponieważ nie wymienia konkretnych aktywów kryptowalutowych, które zostały bezprawnie wymienione na jej platformie.”

Kryptowaluty oznaczone jako papiery wartościowe przez SEC / Źródło: cryptorank.io

Z tego powodu argument za wejściem alternatywnych organów regulacyjnych, takich jak Commodity Futures Trading Commission (CFTC), na arenę regulacji kryptowalut zyskuje na popularności. Komisarz CFTC Caroline Pham zaproponowała pilotażowy program regulacji kryptowalut, wykazując oznaki poszerzenia amerykańskich ram regulacyjnych. Pham podsumowała:

“Jako organ regulacyjny nadzorujący największe rynki finansowe na świecie, mamy obowiązek proaktywnego podejmowania nowych wyzwań zamiast biernej obserwacji. Dlatego też zalecam wprowadzenie ograniczonego czasowo programu pilotażowego CFTC. Jego celem jest wsparcie rozwoju zgodnego z przepisami rynków aktywów cyfrowych i tokenizacji.”

Wprowadzenie ustawy Lummis-Gillibrand “Responsible Financial Innovation” ma również na celu przedefiniowanie kryptowalut jako posiadających atrybuty “towaropodobne”. W konsekwencji, potencjalnie przenosząc niektóre uprawnienia regulacyjne z SEC do CFTC. Dlatego zmiana ta może mieć daleko idące konsekwencje dla branży kryptowalut i wyznaczyć kluczowy moment.

Matveev wyjaśnił, że inicjatywy te odzwierciedlają rosnące zainteresowanie wspieraniem zgodnego z przepisami rozwoju branży kryptowalut. Następnie dodaje:

“Obecność alternatywnych organów regulacyjnych, takich jak CFTC, może potencjalnie kształtować krajobraz regulacyjny dla kryptowalut w Stanach Zjednoczonych. Jednak będzie to w dużej mierze zależeć od wyników wysiłków legislacyjnych i chęci organów regulacyjnych do dostosowania się do ewoluującego rynku kryptowalut.”

Globalne regulacje i wysiłki w zakresie kryptowalut

W skali globalnej Stany Zjednoczone wydają się pozostawać w tyle. Jednocześnie Azja i Europa rozwijają się w zakresie regulacji kryptowalut i adopcji walut cyfrowych.

Europejskie “rozporządzenie w sprawie rynków aktywów kryptograficznych” (MiCA) i szwajcarska “Ustawa Blockchain” to przykłady proaktywnych kroków regulacyjnych podejmowanych za granicą USA. Również Azja szybko się rozwija, a Chiny energicznie promują swojego cyfrowego juana. Chcą ułatwić więcej transakcji handlowych w lokalnych walutach niż w dolarach amerykańskich.

Jednocześnie Japonia staje się podatnym gruntem dla kryptowalut i innowacji Web3. Tutaj szczególny nacisk kładzie się na regulację stablecoinów.

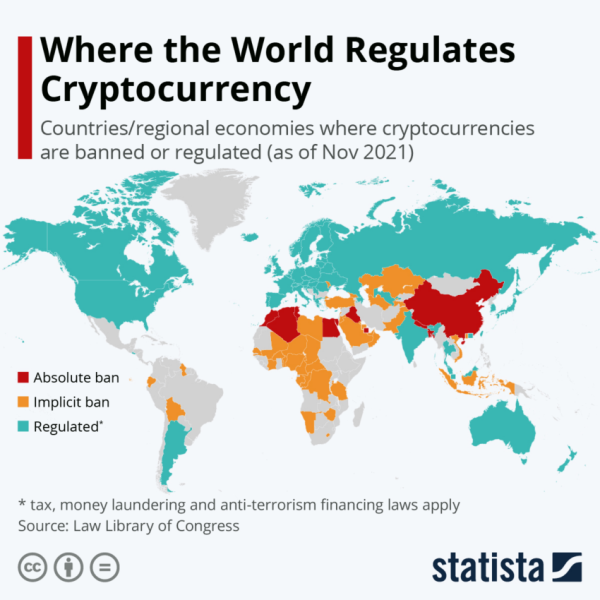

Regulacje kryptowalut na świecie / Źródło: Statista

Działania te wspierają innowacje kryptograficzne i ustanawiają jasne zasady i standardy dla platform kryptograficznych. W konsekwencji ułatwiając firmom kryptowalutowym dostęp do usług bankowych niż ich amerykańskim odpowiednikom. Matveev podkreśla:

“Wygląda na to, że działania te zachęcają firmy kryptowalutowe do wyjścia z USA. Natomiast nasza dominacja pod względem wkładu w projekty kryptowalutowe typu open source maleje. Co zaskakujące, ponad 70% ankietowanych deweloperów kryptowalut mieszka obecnie w miejscach takich jak Europa, Ameryka Łacińska i Afryka.”

Obecna trajektoria orzeczeń prawnych i zmian regulacyjnych zwiększa legitymizację rynku kryptowalut. Natomiast to toruje drogę dla bardziej znaczących inwestycji instytucjonalnych i szerszej akceptacji aktywów cyfrowych w tradycyjnych portfelach inwestycyjnych. Rynek kryptowalut stoi teraz u progu nowej ery, a na horyzoncie widać hossę.

Zbudowane przez Ari10. Możliwość płatności BLIKZbudowane przez Ari10. Możliwość płatności BLIK