Metraż możliwy do kupienia przez przeciętnego Polaka jest obecnie dużo mniejszy niż 3 lata wcześniej. Rozkładamy tę zmianę na czynniki pierwsze.

Od jednej skrajności do drugiej. Tak można podsumować zmiany średniego oprocentowania kredytów mieszkaniowych pomiędzy IV kw. 2021 r. oraz IV kw. 2022 r. Szczyt oprocentowania prawdopodobnie mamy już za sobą, ale mimo tego zdolność nabywcza obliczana jako metraż możliwy do kupienia na kredyt przez przeciętnego rodaka jest nadal o wiele mniejsza niż trzy lata wcześniej.

Eksperci portalu RynekPierwotny.pl postanowili rozłożyć tę zmianę na czynniki pierwsze – uwzględniając zmiany wysokości oprocentowania kredytów oraz cen mieszkań. Nie można też zapominać o wzroście wynagrodzeń, który nieco ratował sytuację.

Wpływ oprocentowania i cen okazuje się podobny

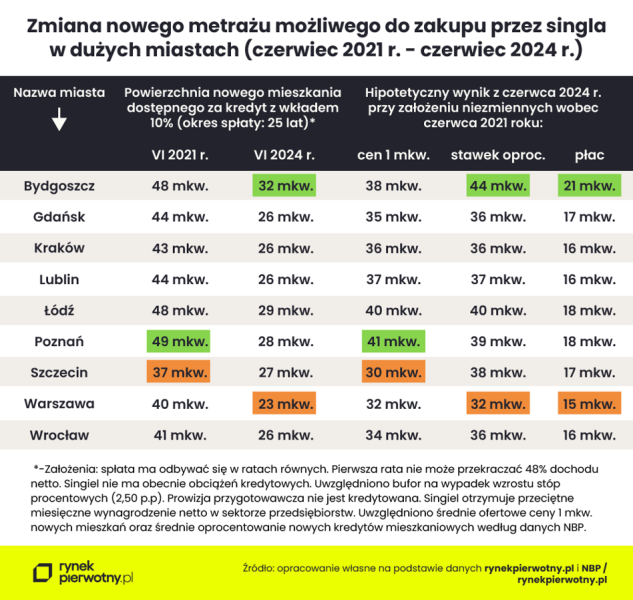

Dzięki poniższej tabeli można sprawdzić, jak przez trzy lata (czerwiec 2021 r. – czerwiec 2024 r.) zmienił się nowy metraż możliwy do zakupu przez przeciętnie zarabiającego singla. Mowa o osobie, która otrzymuje przeciętne miesięczne wynagrodzenie netto w sektorze przedsiębiorstw. Analiza portalu RynekPierwotny.pl uwzględnia ofertę deweloperów z miast liczących oficjalnie ponad 300 000 mieszkańców.

RynekPierwotny.pl

Wyniki obliczeń wskazują, że powierzchnia nowego mieszkania dostępnego dla przeciętnie zarabiającego singla na kredyt z wkładem 10% i okresem spłaty 25 lat wynosiła:

- czerwiec 2021 r. – 44 mkw. (uśredniony wynik z 9 miast powyżej 300 000 mieszkańców);

- czerwiec 2024 r. – 27 mkw. (uśredniony wynik z 9 miast powyżej 300 000 mieszkańców).

Można zatem stwierdzić, że trzyletnia zmiana dostępności mieszkaniowej jest bardzo dotkliwa. A jak wyglądałaby, gdyby nie wzrosły ceny 1 mkw. lub stawki oprocentowania nowych kredytów mieszkaniowych? Oto hipotetyczny wynik z czerwca 2024 r. przy założeniu:

- niezmiennych wobec czerwca 2021 roku cen 1 mkw. – 36 mkw. możliwe do zakupu przez modelowego singla zamiast 27 mkw.;

- niezmiennych wobec czerwca 2021 roku stawek oprocentowania nowych kredytów mieszkaniowych – 38 mkw. możliwe do zakupu przez modelowego singla zamiast 27 mkw.

Uśredniając wyniki z dziewięciu analizowanych miast (patrz powyżej), widzimy, że negatywny wpływ wysokiego oprocentowania kredytów i rosnących cen lokali na zdolność nabywczą był podobny. Natomiast w poszczególnych miastach sytuacja wygląda różnie. Ciekawym przykładem jest Szczecin, gdzie nowy metraż podrożał najmniej przez trzy lata. W tym mieście przy obecnym oprocentowaniu nowego kredytu takim jak trzy lata wcześniej kredytobiorca nie odczułby spadku zdolności nabywczej, bo podwyżkę cen 1 mkw. skompensowałyby wyższe płace.

Bez wzrostu płac sytuacja byłaby jeszcze gorsza?

Obecne wyniki dotyczące zdolności nabywczej wyglądają kiepsko, ale nie zapominajmy, że sytuację nieco uratował wzrost wynagrodzeń. Gdyby płace w ogóle nie wzrosły nominalnie przez trzy lata, to przy obecnym poziomie cen 1 mkw. i oprocentowania hipotek modelowy singiel z dziewięciu dużych miast mógłby średnio kupić tylko 17 mkw. nowego mieszkania (zamiast 27 mkw.).

Oczywiście warto pamiętać, że w praktyce przy wolniejszym lub zerowym wzroście wynagrodzeń inaczej zachowywałyby się też ceny metrażu. Niemniej jednak taka teoretyczna analiza dobrze przypomina o znaczeniu czynnika płacowego na rynku nieruchomości.