Bywały lata, że na tym rynku można było w ciągu roku zarobić kilkanaście tysięcy procent. Teraz NewConnect, na którym ponad 40 procent notowanych akcji spółek to tzw. „groszówki” cieszy się coraz mniejszą popularnością. Indeks obrazujący jego kondycję w sierpniu zaliczyli kilkuletni dołek, ale realnych szans na odbicie nie widać.

Zbliża się 17 rocznica funkcjonowania rynku NewConnect. Działający w alternatywny systemie obrotu wystartował 30 sierpnia 2007 r. z piątką spółek: S4E, Wrocławski Dom Maklerski, Digital Avenue, Virtual Vision oraz ViaGuara. Do końca roku dołączyły jeszcze m.in. MW Trade, LUG, czy Makolab.

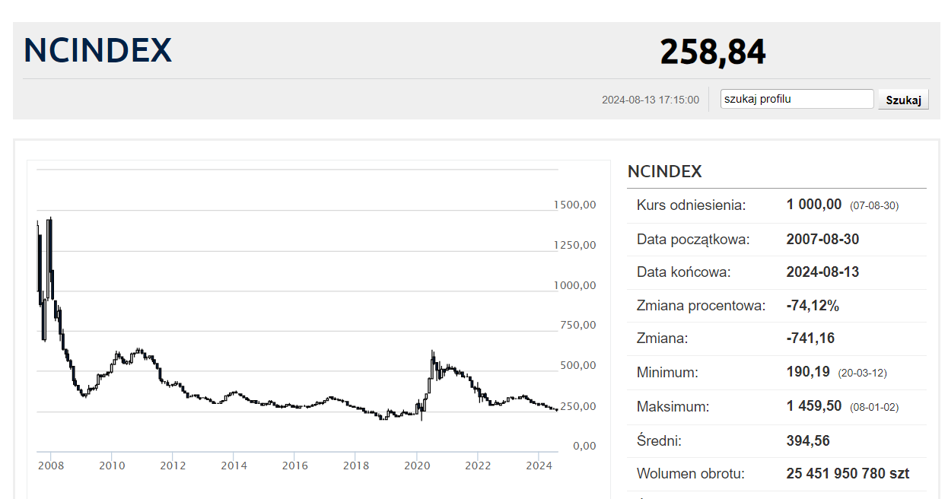

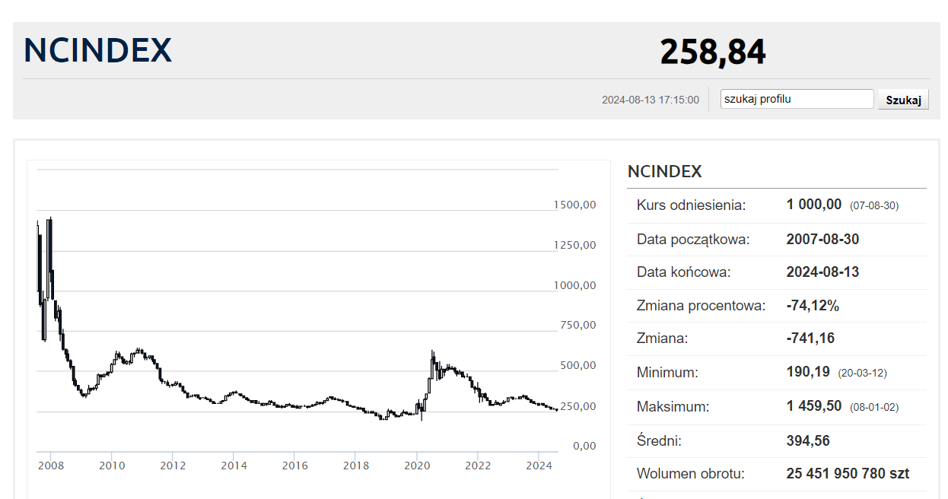

Chociaż GPW także zaczęła swoją historię od piątki spółek, to losy obu giełd potoczyły się zdecydowanie różnie. Przy wszystkich mankamentach rynku głównego, jego reprezentacyjny indeks WIG kilka razy w tym roku bił historyczne rekordy. NCIndex będący, jak ten pierwszy indeksem typu dochodowego, w sierpniu zaliczył blisko czteroletnie minimum.

W tym roku NCIndex jest już prawie 14 proc. pod kreską. Od początku jego obliczania to strata rzędu 74 proc. W tym samym czasie WIG jest 40 proc. do przodu. W porównaniu z indeksami giełd zachodnich mizernie, ale o niebo lepiej niż szeroki i także zliczający dywidendy NCIndex, w którym obecnie jest notowanych 219 z 358 spółek z NewConnect.

Fatalny okres dojrzewania NewConnect

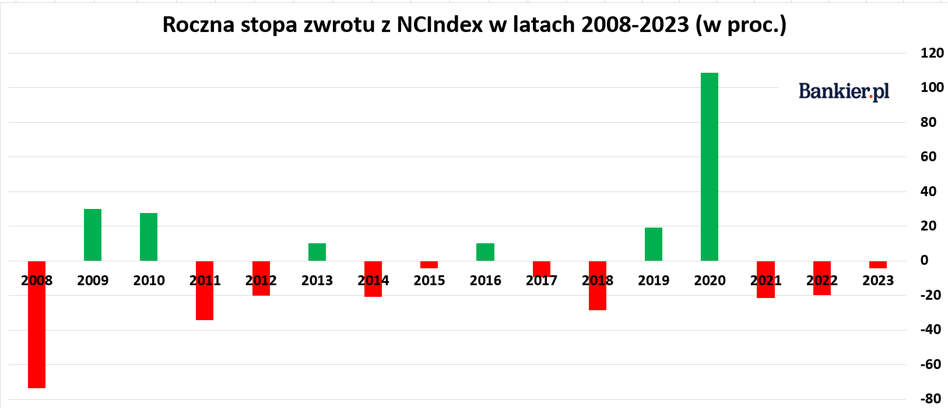

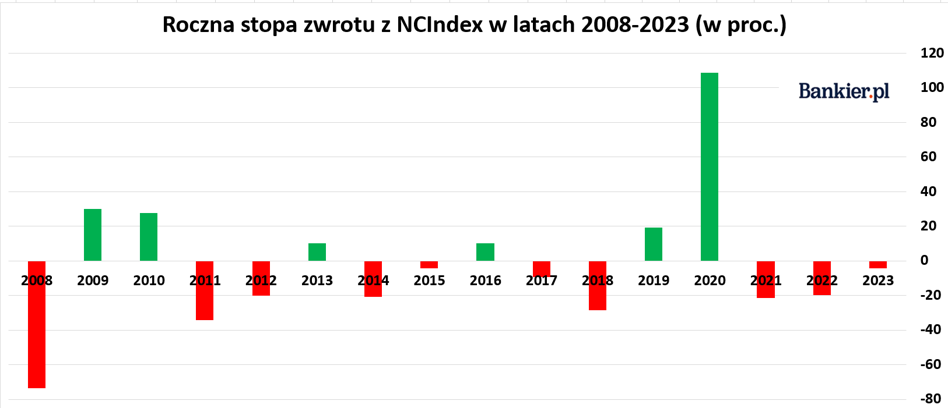

Trudno żeby było inaczej skoro na 16 pełnych lat jego obliczania, aż 10 z nich NCIndex kończył ujemną roczną stopą zwrotu, z czego w 7 przypadkach przecena wynosiła 20 procent lub więcej. Nawet w roku 2023 r., gdy na światowych rynkach akcji rosły właściwie wszystkie indeksy, NCIndex spadł o 4,3 proc., po tym jak w 2022 r. spadł o 20 proc., a w 2021 r. o 21 proc. W ten sposób cofnęliśmy się do 2020 r. i prawdziwego szaleństwa na NewConnect, kiedy szeroki indeks zyskał w rok 109 proc.

Bankier.pl na podstawie danych GPW

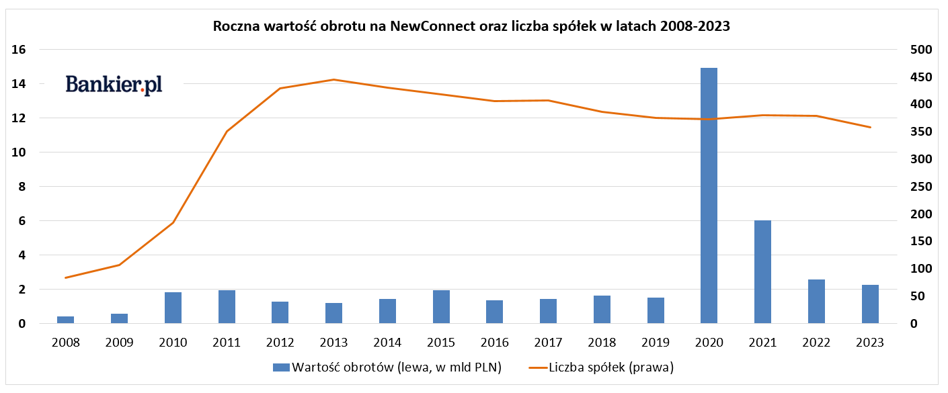

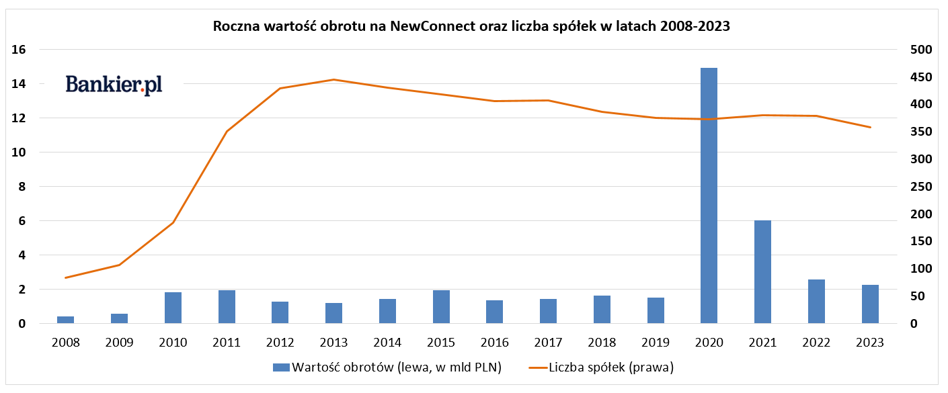

Wtedy na koniec lipca 2020 r. NCIndex osiągnął 630,88 pkt i ponad 10-letni szczyt. Inwestorzy kupowali w skali nigdy niewidzianej do tej pory na tym rynku. Roczna wartość obrotu sięgnęła blisko 15 mld zł, przekraczając ponad 10 krotnie średnią z poprzednich lat wynoszącą niespełna 1,4 mld zł. Kursy 10 spółek z największą roczną stopą zwrotu zyskały co najmniej 1400 proc. 5 z nich urosło o ponad 2000 proc., a lider, Labocanna mogła dać zarobić nawet 13 500 proc.

Szał zakupowy na modne wtedy spółki z branży OZE, gamedev, medycznej, czy konopnej minął. Kursy po ogromnych wzrostach, które w wielu przypadkach były wynikiem spekulacyjnej gry, zaczęły gwałtownie spadać. Inwestorzy bliżej przyjrzeli się gwiazdom hossy, których akcje kupowali bo rosły, a nie dlatego że ich biznes miały się świetnie.

Bankier.pl na podstawie danych GPW

Jeszcze przez następny rok po ustanowieniu wspominanego ponad 10-letniego szczytu NCIndex kręcił się w jego pobliżu, ale później spadki przybrały na dynamice, co widać było w przywołanych rocznych wynikach indeksu. Zwiększyła się liczba akcji groszowych, czyli takich, których kurs wynosił poniżej 1 zł. Równo trzy lata temu ich odsetek wynosił 30 proc., teraz to ponad 40 proc., czyli 147 takich spółek.

Klasyczne przykłady obecności na NewConnect

Jedną z nich jest Zortrax, którego akcje handlowane są obecnie w okolicy 10 groszy, a w 2020 r. płacono za nie nawet ponad 8 zł (wtedy Corelense), gdy ogłoszono jego wejście tylnymi drzwiami na NewConnect. Firma opracowująca własny sprzęt i oprogramowanie do druku 3D miała swego czasu być przejęta przez rosyjskiego inwestora za ponad 250 mln zł, ale zamiast tego mamy złożony do sądu w ostatnich dniach plan restrukturyzacyjny i układ z wierzycielami, wycenianego obecnie na 13 mln zł Zortraksu. Kurs w trzy lata spadł o ponad 96 proc. – najwięcej z obecnie notowanych na NewConnect spółek.

Jego przykład powiela historię wielu spółek z NewConnect. Zaczynając od wspominanego wejścia na rynek przez tzw. odwrotne przejęcie, poprzez gigantyczne wzrosty kursu (w styczniu 2020 r. kurs notowanego i przejmowanego Corelense wynosił poniżej 20 groszy, by 9 miesięcy później wspiąć się na wspomniane ponad 8 zł), po restrukturyzacyjny ratunek przed upadłością i dramatyczny spadek kursu (-99 proc. od szczytu), a co za tym idzie ogromne straty inwestorów.

W międzyczasie były kolejne emisje akcji, poszukiwanie nowych inwestorów strategicznych, komunikaty o współpracy ze znanymi partnerami, jak w tym przypadku Europejską Agencją Kosmiczną, chwilowo podbijającymi kurs w spekulacyjnej grze.

Spekulacja na tej czy innej spółce to także chleb powszedni na NewConnect. Bywało, że kurs jednej ze spółek w miesiąc zyskiwał ponad 6000 proc., a jej zarzad sam informował rynek o możliwej spekulacji na jej akcjach bez uzasadnienia w faktycznej sytuacji firmy.

Zortrax to także przykład firmy z branży technologicznej, starającej się rozwijać w polskich warunkach własne innowacyjne rozwiązania, z szansą na wejście inwestora strategicznego, do którego nie doszło przez wybuch wojny na Ukrainie. Wewnętrzne problemy. zmiany otoczenia makroekonomicznego, drogi kapitał nie pozwoliły rozwinąć skrzydeł spółce, w którą swego czasu kilkadziesiąt milionów złotych zainwestował Dariusz Miłek, założyciel CCC (wycofał się z inwestycji po roku).

Podobnych historii jest więcej. Jedną z nich jest przykład debiutującego w 2021 r. „po bożemu” Triggo, który chciał skomercjalizować prototyp małego elektrycznego pojazdu. W tym przypadku uwypuklić można inną charakterystyczną rzecz dla NewConnect, jaką są absurdalnie wysokie wyceny spółek przed ich debiutem, co potem wiąże się z olbrzymią przeceną od pierwszego dnia notowań. Triggo sprzedawało akcje w ofercie publicznej po 138 zł, co dało mu wycenę na poziomie 215 mln zł. Teraz akcje notowane są po około 3 zł, a wycena spółki jest ponad 70 razy mniejsza.

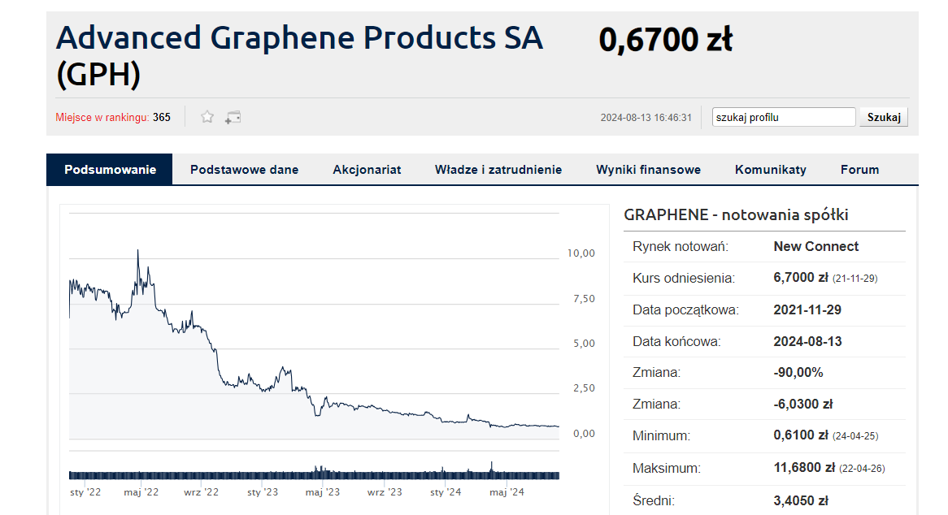

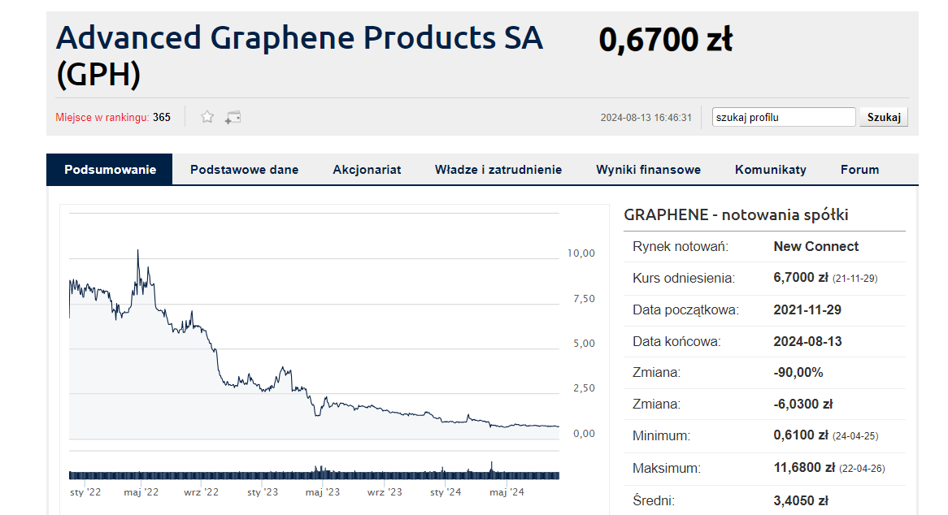

Inny przykład to Advanced Graphene Products, spółka zajmująca się produkcją grafenu i rozwojem jego zastosowań. Na NewConnect debiutowała także pod koniec 2021 r., od razu ze spadkiem rzędu ponad 20 proc. Poza chwilowymi krótkimi podbitkami kurs jest cały czas w trendzie spadkowym. Z wyceny 45 mln zł przed debiutem, zostało nieco ponad 6 mln zł i ogłoszony na koniec lipca przegląd opcji strategicznych by znaleźć odpowiedź co dalej?

Sprzedawcy marzeń

To tylko kilka przykładów pokazujących skalę ryzyka inwestycyjnego jakie wiąże się z NewConnect. To druga strona medalu ogromnych stóp zwrotu jakie faktycznie można wypracować na tym rynku, który z założenia ma preferować młode, małe innowacyjne firmy, szukające kapitału na rozwój.

Zazwyczaj się udawało i ów kapitał znajdował się u inwestorów, którzy chętnie kupowali marzenia sprzedawane przez tych czy innych emitentów. Elektryczny pojazd, przemysłowa drukarka 3D, białko z robaków czy następca krzemu? Modnych tematów inwestycyjnych na NewConnect nigdy nie brakowało, a zarządy niektórych spółek, szybko pisały nowe komunikaty giełdowe o wykorzystywaniu NFT czy podkreślały znaczenie technologii opartej o sztuczną inteligencję w prowadzonym biznesie. Koloryt NewConnect to także czerń i biznes pogrzebowy.

Spektakularne obsunięcia kursu nie omijają oczywiście GPW czy innych giełd, ale ze wszystkich spółek na NewConnect, w ostatnich dwóch latach, gdy trwa hossa, ponad 5 proc. zaliczyło przecenę kursu o ponad 80 proc., tych z przeceną o ponad 50 proc. jest już 25 proc. Na GPW tych pierwszych (co najmniej -80 proc.) jest 1,7 proc., a tych drugich (co najmniej -50 proc.) niespełna 10 proc.

Przeczytaj także

Chcesz inwestować? Polecamy Akademię Inwestowania Bankier.pl

Płynność, płynność, płynność

Kondycję NCIndex na pewno zaburza transfer z NewConnect na rynek główny. Zazwyczaj spółki, które się rozwijają z czasem przenoszą się na rynek główny, gdzie łatwiej o zainteresowanie dużych inwestorów instytucjonalnych, którzy z reguły omijają NewConnect przesądzając o jego odstraszającej płynności. Przykładów nie brakuje.

Z NewConnect na GPW przeszły przecież takie spółki jak choćby Unimot, Synektik, Quercus TFI, Mobruk, Voxel, PGS Software (już zdjęty z GPW), czy Datawalk i XTPL, którym nie można odmówić wzrostów kursów. Z drugiej strony są i takie spółki, które od wielu lat są na NewConnect i nie śpieszy im się wypłynąć na szersze wody, by poszukać zainteresowania większych inwestorów. Dotyczy to choćby notowanego od startu rynku S4E, czy debiutującego w 2007 r. Makolabu.

Póki co, że widać, że NCIndex, nie ma ochoty odbić, nawet po trzech kolejnych latach z ujemną stopą zwrotu. Do tego dochodzą spadające z roku na rok i z miesiąca na miesiąc obroty. Debiutanci, którzy w czasie oferty publicznej malują trawę na zielono, a przy pierwszym raporcie okresowym, już po wejściu na rynek zaczynają od tłumaczenia słabych wyników. Do tego powszechne ryzyko niskiej jakości ładu korporacyjnego, które może się skończyć masowym zawieszeniem obrotu, czy utrudniającymi handel dwoma fixingami.

No i przede wszystkim niska płynność, bo co z tego że trzy spółki z NewConect legitymują się najwyższą w tym roku stopą zwrotu rzędu 300 proc. jak Medard (351 proc.), Binary Helix (301 proc.), Grupa Trinity (300 proc.), skoro średnie dzienne obroty na ich papierach od stycznia wynoszą odpowiednio 1, 8 i 3 tys. zł na sesję.

Możliwy powrót z GPW na NewConnect?

Pewną koncepcją, która mogłaby nieco ożywić NewConnect jest ta, zaprezentowana przez Stowarzyszenie Emitentów Giełdowych (SEG), które chce opracować możliwości przenoszenia notowań spółek z GPW na NewConnect. Ma to uchronić część z nich notowaną na GPW przed regulacjami dotyczącymi standardów raportowania ESG. Zgodnie z dyrektywą CSRD, za 2025 r. średnie i małe spółki z rynku regulowanego będą zobowiązane przygotować raport według unijnych standardów ESRS. To proces złożony i dość skomplikowany, a co za tym generujący dodatkowe koszty.

Nie będą tego musiały robić spółki z NewConnect, bowiem jako alternatywny system obrotu nie wypełnia on definicji rynku regulowanego. Zatem mógłby dać schronienie tym małym firmom z GPW przed unijną biurokracją. „(…) wymyśliliśmy koncepcję down-listingu, czyli przeniesienia się z rynku regulowanego na rynek NewConnect (…) Musimy znaleźć dla tego rozwiązania ścieżkę prawną, musielibyśmy w ustawie o ofercie zawrzeć pewne przepisy, bo bez zmian regulacyjnych byłoby trudno” – powiedział Mirosław Kachniewski, prezes SEG. To jednak tylko koncepcja rozwiązania doraźnego, zaproponowana w oderwaniu od najważniejszych problemów samego NewConnect.

Tych jak widać nie brakuje, ale być może nowe władze giełdy poszukają systemowych rozwiązań, chociaż już poprzednie podjęły pewne próby. Ogłoszono pod koniec ubiegłego roku i wprowadzono od czerwca br. nowe istotne zmiany w regulaminie Alternatywnego Systemu Obrotu.

Z kolei nowy prezes w czerwcu tego roku wspominał, że chce się zająć „rewitalizacją rynku NewConnect”. „Brak inwestorów instytucjonalnych powoduje, że obroty są niższe, a jakość ładu korporacyjnego słaba” – zauważył prezes Bardziłowski. To być może jaskółka, zwiastująca pewną odwilż. Musi się jednak pojawić ich więcej, bo jak mówi przysłowie jedna wiosny nie czyni.

Michał Kubicki