W niespełna trzy tygodnie dolarowe notowania złota wzrosły o blisko 10 proc. Nie byłoby w tym nic dziwnego, gdyby nie fakt, że królewski metal zyskiwał na przekór rosnącym realnym stopom procentowym w USA oraz mocnemu dolarowi.

Jeszcze 6 października uncja złota (a dokładnie: najaktywniejsza seria kontraktów terminowych na złoto) była wyceniana na 1823,55 USD – czyli najniżej od 7 miesięcy. Królewski metal miał za sobą fatalny wrzesień (-5,2 proc.), po którym tracił już przeszło 10 proc. względem majowego szczytu.

Zdawało się wtedy, że przez kolejne miesiące czeka nas kontynuacja męczącej konsolidacji, jaka na rynku złota trwa już od trzech lat. Ostatni szczyt (czyli nominalny rekord wszech czasów) notowania złota ustanowiły na początku sierpnia 2020 na wysokości 2077,50 USD/oz. Ten poziom atakowany był później dwukrotnie: w marcu 2022 (na fali rosyjskiej agresji na Ukrainę) oraz wiosną 2023 (pokłosie kryzysu w systemie bankowym USA).

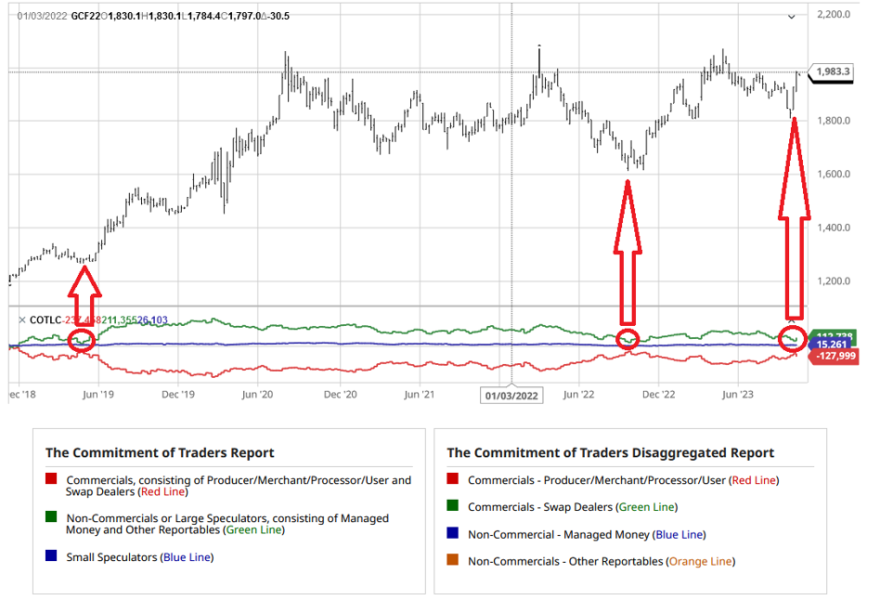

Październikowe, bardzo dynamiczne odbicie (prawie +200 USD/oz. w dwa tygodnie) zmieniło układ sił. Katalizatorem tego ruchu w górę był oczywiście wzrost napięcia geopolitycznego po ataku Hamasu na Izrael. To jednak nie było wszystko. Ten sprzyjający notowaniom złota sygnał pojawił się bowiem na skrajnie wyprzedanym rynku i przy najniżej od przeszło roku spekulacyjnej pozycji netto na rynku terminowym. Rynek po prostu dostał wygodny pretekst do krótkoterminowego odreagowania.

Barchart

Od początku 2023 roku dolarowe notowania złota wzrosły o 9,2 proc. po tym, jak przez dwa poprzednie lata pozostawały praktycznie bez zmian (oraz po wielkim skoku z lat 2019-2020). Dla porównania indeks S&P500 jest na 10-procentowym plusie YTD, globalny rynek akcji mierzony indeksem MSCI dał zarobić 7 proc., zaś długoterminowe obligacje rządu USA (ETF TLT) przyniosły spektakularne 16,4 proc. strat.

Niekorzystny wiatr dla cen złota

Zważywszy na mocno niesprzyjające okoliczności tegoroczne osiągnięcia złota można uznać za więcej niż dobre. Po pierwsze, wycenie żółtego metalu szkodzi umacniający się dolar. Co prawda amerykańska waluta nie jest tak silna jak rok temu (gdy USD był globalnie najmocniejszy od 20 lat), ale umacnia się już trzeci rok z rzędu (YTD: +2,6 proc. na indeksie dolara). Notowania złota są zwykle ujemnie skorelowane z dolarem.

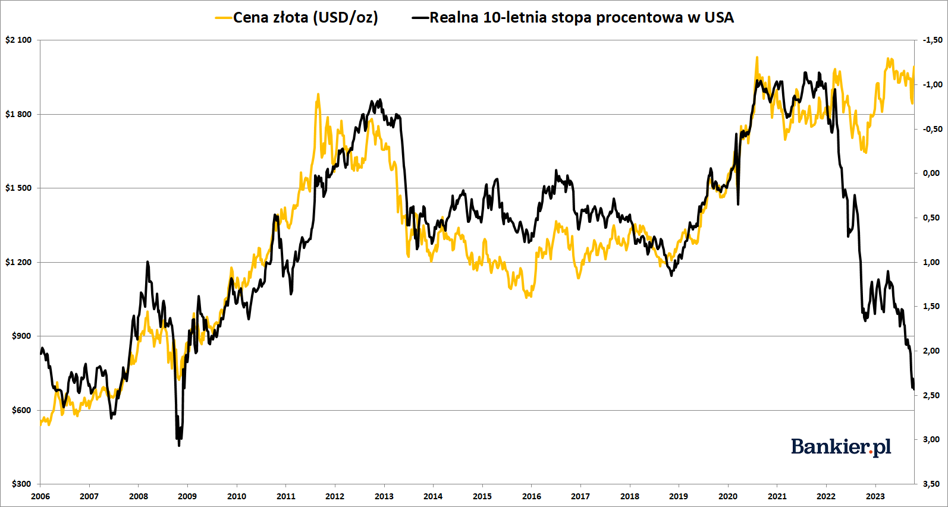

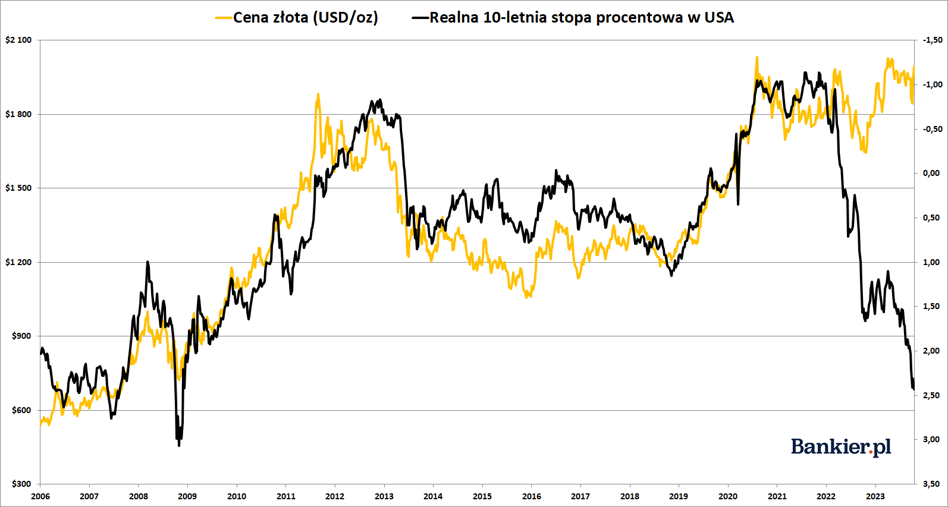

Po drugie, w Stanach Zjednoczonych obserwujemy najwyższe od wybuchu kryzys finansowego realne długoterminowe stopy procentowe. Nominalnie 10-letnie obligacje rządu USA po raz pierwszy od 2007 roku płacą ponad 5 proc. w terminie do wykupu. Nakładając na to oczekiwaną przez rynek inflację realną, 10-letnia stopa procentowa w USA wynosi obecnie ponad 2 proc. i także jest najwyższa od 16 lat. Oznacza to tyle, że zamrażając gotówkę w „bezpiecznych” obligacjach Wuja Sama, można przez następną dekadę rok w rok wyciągać dwa punkty procentowe ponad oczekiwaną obecnie inflację.

W takiej sytuacji słabnie więc motywacja do trzymania złota traktowanego jako zabezpieczenie antyinflacyjne. „Barbarzyński relikt” nie płaci bowiem żadnych odsetek, a dodatkowo generuje jeszcze koszty (i ryzyko!) przechowywania. Tym dziwniejsze jest więc to, że w obliczu tak gwałtownego (z -0,4 proc. w sierpniu 2020 do 2,1 proc. w październiku 2023) wzrostu realnych długoterminowych stóp procentowych w Ameryce dolarowe notowania złota utrzymały się blisko nominalnie rekordowo wysokich poziomów.

Co wycenia złoto?

Widać zatem, że w stosunkowo wysokich nominalnych cena złota „zaszyte” musi być coś więcej niż tylko komponent antyinflacyjny. Możliwości jest tutaj wiele, ale kilka wydają się być bardziej prawdopodobne niż inne. Po pierwsze, złoto to nie tyle aktywo zabezpieczające przed inflacją, co przede wszystkim zabezpieczenie systemowe. W tym kontekście wycena złota może zawierać premię za ryzyko recesji w USA lub eskalacji wciąż tlącego się kryzysu bankowego w największej gospodarce świata. Wielką niewiadomą pozostają też Chiny, gdzie lewarowany na potęgę nieruchomościowy domek z kart znalazł się na granicy zapaści.

Po drugie, drzemiące przez poprzednie trzy dekady ryzyko geopolityczne na dobre wróciło na rynki finansowe. Mamy pełnoskalową wojnę w Europie, gdzie wspierana przez Zachód Ukraina walczy z Rosją, za której plecami stoją Chiny. W zasadzie jest to więc wojna zastępcza (ang. proxy war) pomiędzy Waszyngtonem i Pekinem. Kolejny polem starcia zwyczajowo jest Bliski Wschód, gdzie wspierany przez Zachód Izrael znów zmaga się ze światem arabskim (tym razem reprezentowanym tylko przez Hamas) popieranym przez… Iran. A w tle cały czas pozostaje kiełkująca rywalizacja XXI wieku pomiędzy Stanami Zjednoczonymi a Chinami.

Z Polski wszystko widać inaczej

Amerykańscy inwestorzy patrzą na złoto zupełnie inaczej niż inwestorzy z rynków wschodzących, gdzie królewski metal postrzega się przez pryzmat lokalnej waluty. Na przykład takiego polskiego złotego. Dla inwestorów Polski liczą się przede wszystkim stopy zwrotu wyrażone w PLN. A tu sytuacja wygląda zupełnie inaczej.

Jeszcze w marcu cena uncji złota zbliżała się do 9 000 zł. Drożej (i to tylko przez chwilę) było tylko tuż po wybuchu wojny na Ukrainie. Następnie żółty metal mocno potaniał, podczas ‘wakacyjnej promocji”, osiągając ceny rzędu 7,7-7,9 tys. zł za uncję trojańską (oczywiście były to ceny „giełdowe”. Za uncjową monetę bulionową trzeba było zapłacić ponad 8 tys. zł). W połowie września złotowe notowania złota szybko wzrosły i sięgnęły prawie 8,5 tys. zł, by w październiku powrócić do liczb zaczynających się na siedem. W momencie pisania tego artykułu kurs złota wyrażony w polskich złotych wynosił nieco ponad 8 300 zł/oz.

Jeśli nie spadnie do końca grudnia, to złoto w PLN przyniesie dodatnią stopę zwrotu szósty rok z rzędu, od końca 2017 roku, zyskując przeszło 83 proc. Poprzednia taka seria po raz ostatni zdarzyła się w latach 2005-2011, gdy drożejący przez siedem lat z rzędu kruszec pozwolił na nominalny przyrost kapitału o 224 proc. Po czym nadeszła bolesna bessa z lat 2012-2013.