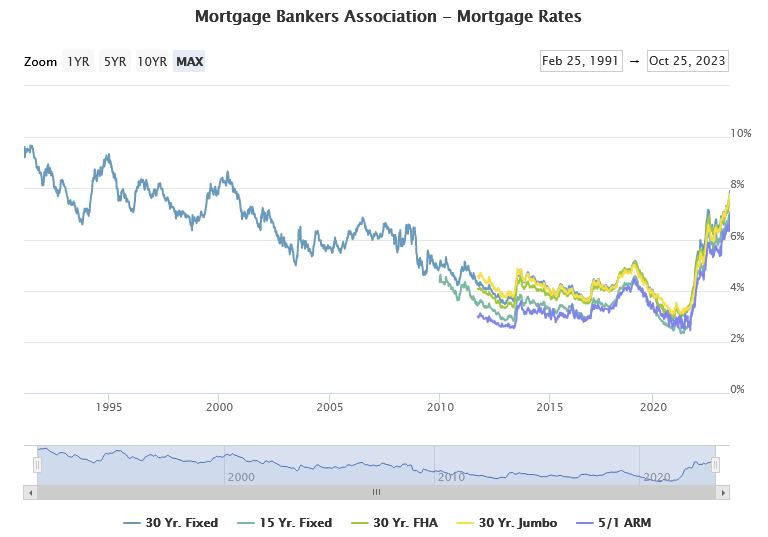

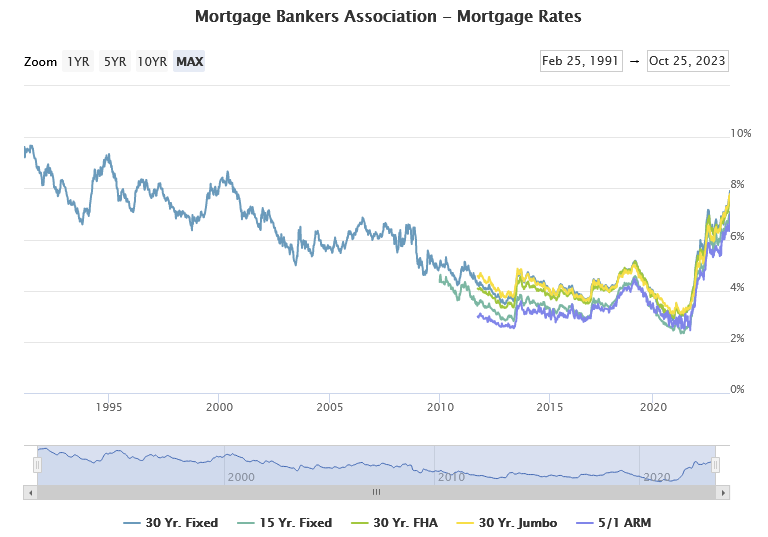

Oprocentowanie kredytów hipotecznych w Stanach Zjednoczonych przekroczyło 8 proc. i aktywność kredytowa prawie zamarła. Mimo to ceny domów pozostają bardzo wysokie. Nieruchomości stały się praktycznie niedostępne dla przeciętnego Amerykanina.

Za Atlantykiem większość kredytów na zakup nieruchomości udzielanych jest przy stałej (w całym okresie kredytowania!) stopie procentowej. Stopa ta jest pochodną rentowności długoterminowych obligacji rządu Stanów Zjednoczonych. Te ostatnie w październiku osiągnęły wieloletnie maksima. W przypadku papierów 10-letnich był to ok. 5 proc., w przypadku 20-letnich ponad 5,25 proc. W rezultacie przeciętne oprocentowania 30-letniego kredytu hipotecznego sięgnęło 7,9 proc. – podało Stowarzyszenie Bankierów Hipotecznych (MBA).

Mortgage Bankers Association

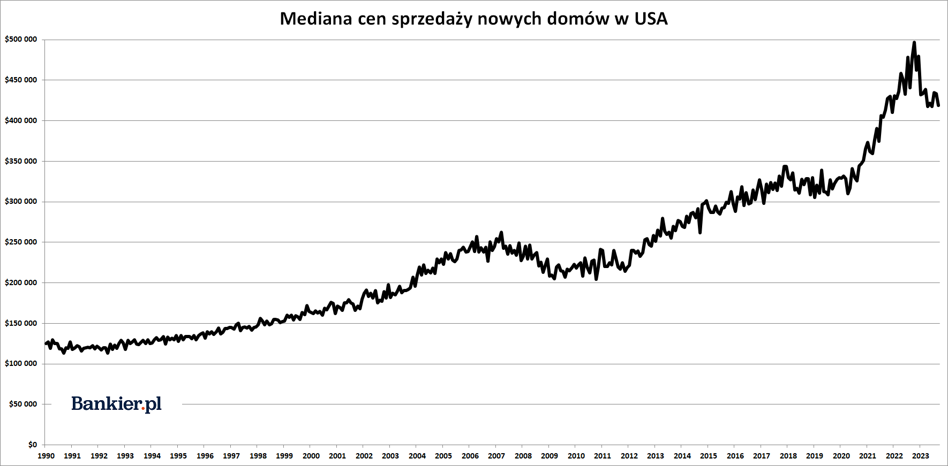

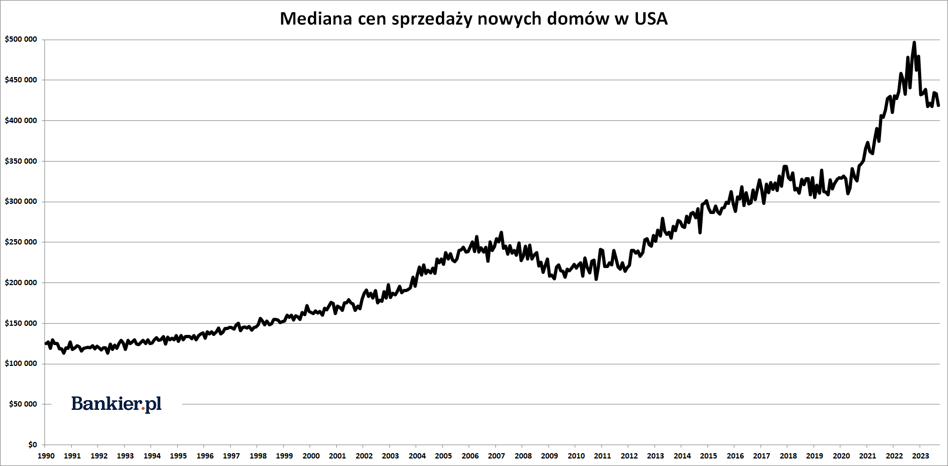

Jest to najwyższy poziom od września 2000 roku, a więc od przeszło 23 lat. Skądinąd wiadomo, że rynek nieruchomości jest zwierzęciem poruszającym się na stopach procentowych. Rośnie, gdy stopy są niskie i maleje, gdy są wysokie. Tak to przynajmniej z grubsza działało przez poprzednie pół wieku. W czasach niskich stóp procentowych Amerykanie chętnie korzystali z taniego kredytu, a lewarowane zakupy domów stały się wręcz sportem narodowym. W efekcie ceny domów w USA przez ostatnie dwie dekady podniosły się o 127%

Co ma spaść, będzie spadać?

Wydawało się zatem, że drastyczne podwyżki stóp procentowych w Stanach Zjednoczonych doprowadzą do przebicia spekulacyjnego bąbla na rynku nieruchomości i przywrócą równowagę w tak ważnym sektorze gospodarki. Ale tak się nie stało (przynajmniej na razie).

Mediana cen nowego domu w USA w sierpniu wyniosła 514 000 dolarów – podało rządowe Biuro Cenzusowe. To 35 proc. więcej niż przed wiosną 2020 roku, gdy rozpoczynała się ostatnia odsłona hossy na amerykańskim rynku nieruchomości mieszkaniowych. W przypadku ceny średniej jest ona o blisko połowę wyższą, niż była przed covidowym lockdownem.

Amerykanów nie stać już na dom

Co prawda przez ostatni rok mediana cen nowych domów w USA obniżyła się o 15,7 proc., lecz wciąż jest to pułap niedostępny dla przeciętnego Amerykanina. Przy obecnych cenach i wysokich stopach procentowych miesięczna rata 30-letniej „hipoteki” wyniesie ok. 2,8 tys. USD (zakładając 20-proc. wkład własnego), czyli 33,8 tys. dolarów rocznie. Przy założeniu, że „hipoteka” nie powinna pochłaniać więcej niż 30 proc. dochodu rozporządzalnego gospodarstwa domowego, minimalny dochód kredytobiorcy powinien wynosić blisko 115 tys. USD. Tymczasem nominalny dochód do dyspozycji przeciętnej (tj. mediana) rodziny w Stanach Zjednoczonych w 2022 roku wynosił 92 750 USD. Ale już dochód realny (tj. liczony po uwzględnieniu inflacji) wyniósł 74 580 USD i spadł trzeci rok z rzędu.

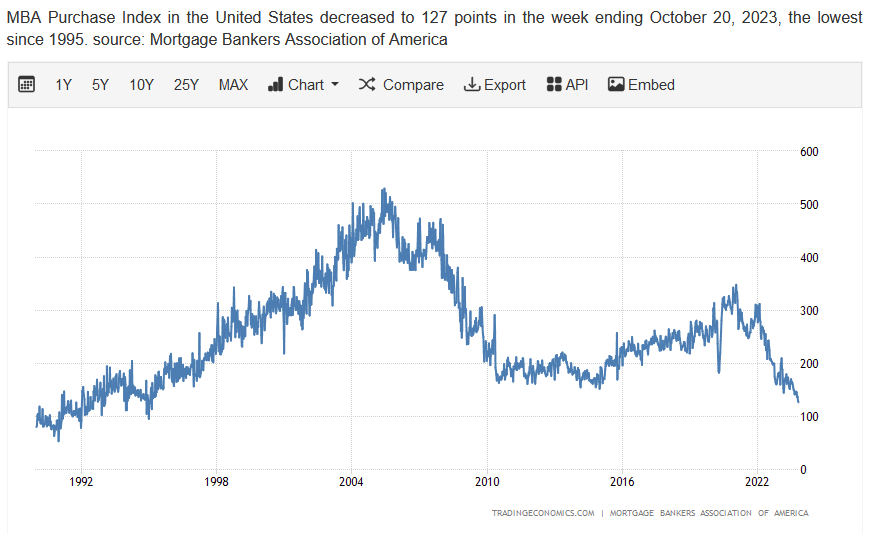

To o ok. 40 tys. mniej niż wymagana zdolność kredytowa. Oznacza to, że większość mieszkańców USA została „wylicytowana” z rynku nieruchomości. Obecne ceny domów są dla nich po prostu zbyt wysokie w połączeniu z najwyższym od dwóch dekad oprocentowaniem kredytu. Trudno się zatem dziwić, że indeks mierzący liczbę wniosków o kredyt hipoteczny właśnie spadł do najniższego poziomu od 1995 roku.

Trading Economics

Dlaczego domy nie tanieją?

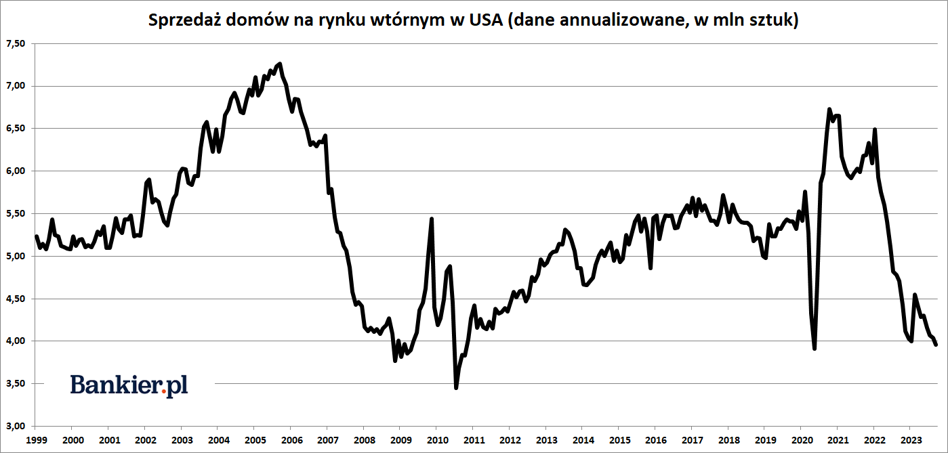

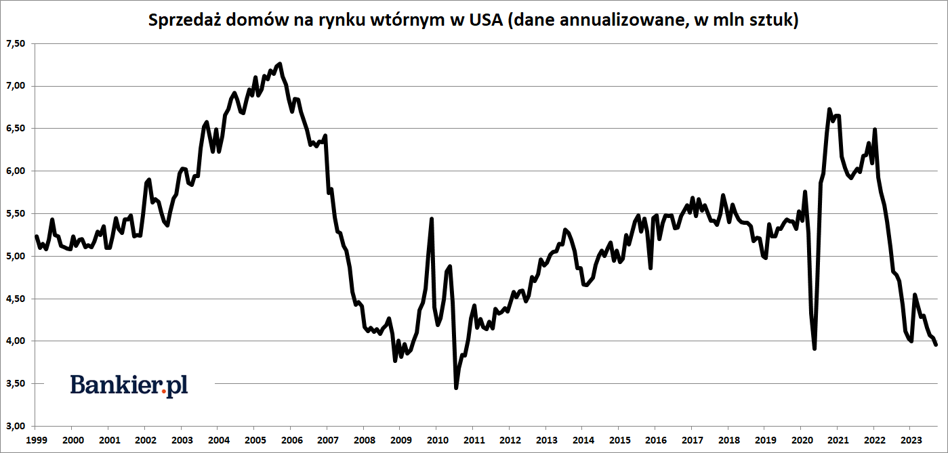

Kredytowa posucha w połączeniu z realnym spadkiem dochodów Amerykanów powinna teoretycznie wywołać załamanie cen na rynku nieruchomości. Tak się jednak nie dzieje. A dlaczego? A to z prostego faktu, że wraz z popytem załamała się też podaż. Liczba transakcji sprzedaży domów na rynku wtórnym we wrześniu spadła do zaledwie 3,96 mln w ujęciu annualizowanym. Gdyby pominąć jednorazowy wynik z maja 2020 (wiadomo – lockdown), to obroty na rynku spadły do najniższego poziomu od nieruchomościowego dołka z 2010 roku. Co więcej, znalazły się na poziomach znacznie niższych niż w latach 90. i to pomimo znacznego wzrostu liczby ludności Stanów Zjednoczonych w tym okresie (o ok. 28 proc. względem roku 1995).

Równocześnie liczba domów wystawionych na sprzedaż jest najniższa w sięgającej 2000 roku historii danych narodowego Stowarzyszenia Pośredników Nieruchomości (NAR). Na rynku jest tylko 1,13 mln domów, czyli z grubsza o połowę mniej niż w latach ubiegłych. Dla porównania tuż po pęknięciu mieszkaniowego balonu w latach 2005-07 w ofercie było ponad 3,5 mln nieruchomości.

Mamy zatem przynajmniej dwie przyczyny, dla których amerykański rynek nieruchomości mieszkaniowych zamarł. Pierwszą jest słaby popyt wynikający z wysokich stóp procentowych. Drugim jest marna podaż wynikająca… także z wysokich stóp procentowych. Obecnie ponad 90 proc. hipotecznych dłużników spłaca kredyt oprocentowany na mniej niż 6 proc. w skali roku. Ponad połowa płaci odsetki niższe niż 4 proc. Mniej więcej 20 proc. pożyczyło po koszcie niższym niż 3 proc. Ci wszyscy ludzie nie za bardzo są skłonni sprzedać zamieszkiwaną nieruchomości i kupić inną, za którą musieliby płacić prawie 8 proc. w skali roku. Oznacza to, że sparaliżowana jest zarówno strona popytowa, jak i podażowa.

Nikt nie jest w stanie przewidzieć, jak długo taki klincz może potrwać. Przy utrzymaniu wysokich stóp procentowych i bardzo niskiego bezrobocia taki stan może trwać jeszcze długo, ale na taki scenariusz raczej bym nie stawiał. Możliwe, że rynek potrzebuje dłuższego czasu, aby zaadoptować się do droższego kredytu i dopiero wtedy ceny zaczną spadać. Ruch ten może stać się bardzo gwałtowny, gdyby doszło do recesji i skokowego wzrostu stopy bezrobocia. Możliwe też, że rynek przeceni się, dopiero gdy Fed zacznie… obniżać stopy procentowe. „Rozmrozi” wtedy stronę podażową, co zwiększy liczbę ofert i doprowadzi do spadku cen. Sądzę jednak, że na realizację któregokolwiek z tych scenariuszy trzeba będzie poczekać do drugiej połowy 2024 roku.